La

historia de la deuda externa argentina comenzó en 1822 durante el gobierno de

Bernardino Rivadavia y desde entonces ha sido una solución momentánea por un lado pero también un problema a largo plazo por el otro, un tema fundamental de todos los gobiernos y también motivo de crisis institucionales. Con la

crisis de 2001, el 23 de diciembre el país entró en

suspensión de pagos (

default) de su

deuda externa, la cual ascendía a 144.000 millones de dólares.

1

En el primer trimestre de 2013 la deuda cayó 2.159 millones de dólares, bajando hasta U$S 139.137 millones.

56 En mayo 2014 se logró cerrar el acuerdo para salir del

default con el Club de París por 9500 millones de dólares.

7

El empréstito Baring Brothers[editar]

La historia de deuda pública argentina comienza cuando la

Junta de Representantes de Buenos Aires sanciona el 19 de agosto de 1822 una ley que facultaba al gobierno a "negociar, dentro o fuera del país, un empréstito de tres o cuatro millones de pesos valor real". Los fondos del empréstito debían ser utilizados para la construcción del puerto de Buenos Aires, el establecimiento de pueblos en la nueva frontera, y la fundación de tres ciudades sobre la costa entre

Buenos Aires y el pueblo de

Carmen de Patagones. Además debía dotarse de agua corriente a la ciudad de Buenos Aires.

La Junta de Representantes había autorizado la colocación a un tipo mínimo del 70%, pero

Rivadavia aceptó constituir un consorcio que representara al Gobierno de Buenos Aires para la colocación del empréstito al tipo de 70%. Este consorcio estaba encabezado por los señores Braulio Costa, Félix Castro, Miguel Riglos, Juan Pablo Sáenz Valiente y los hermanos Parish Robertson, quienes en virtud del poder conferido celebraron el acuerdo en

Londres con la firma

Baring Brothers & Co. Como la colocación en el mercado sería fácil, la Baring propuso al consorcio colocarlos al 85%, pagando 70% a Buenos Aires y repartíéndose el 15% de diferencia con el consorcio.

El 1 de julio de 1824 se contrató con la Banca Baring el empréstito por 1.000.000 de

libras esterlinas. El 15% de diferencia de colocación representó 150.000 libras, de ellas el consorcio en su conjunto se llevó 120.000 libras en carácter de comisión, y los 30.000 restantes fueron para Baring.

El Estado de Buenos Aires por su parte "empeñaba todos sus efectos, bienes, rentas y tierras, hipotecándolas al pago exacto y fiel de la dicha suma de 1.000.000 de libras esterlinas y su interés".

Como no se había especificado como llegaba el dinero a Argentina (por ese entonces el territorio se denominaba

Provincias Unidas del Río de la Plata), el consorcio informa a la Casa Baring que la mejor manera era enviando letras giradas contra casas comerciales de prestigio que dieran garantías en Buenos Aires. No por casualidad, una de esas casas comerciales era la de Robertson y Costas, dos miembros del consorcio. Al final, del millón de libras que totalizaba el mismo, sólo llegaron a Buenos Aires unas 560.000, en su mayoría en letras de cambio y una parte minoritaria en metálico.

Finalmente, el dinero del préstamo fue entregado al Banco de Descuento para que lo repartiera como créditos a sus clientes, a intereses mucho más bajos que los que pagaba la provincia por ese dinero. El empréstito se terminaría de pagar ochenta años más tarde.

8

La Crisis de 1873[editar]

Tras varios años de prosperidad, el Presidente Nicolás Avellaneda debió enfrentar durante su gobierno la primera gran crisis económica del Estado moderno.

En 1867 el Banco de la Provincia de Buenos Aires creó la Oficina de Cambios a través de la cual la Argentina ingresó en el régimen de convertibilidad de la moneda (que se estableció a razón de 25 pesos papel por 1 de oro). Hasta 1873 esta Oficina incrementó exitosamente sus reservas de oro, debido al fuerte ingreso de metálico provocado por la afluencia de capital externo proveniente de empréstitos contratados por el gobierno nacional y algunos provinciales en el mercado de Londres. Esta acumulación de metálico hizo a su vez posible una enorme expansión del crédito bancario (reforzada en 1872 con la creación de los bancos Nacional e Hipotecario), lo cual impulsó la ya de por sí importante actividad comercial, como consecuencia de la guerra con el Paraguay.

Este febril ingreso de capitales externos junto a un acelerado incremento de la actividad comercial, repercutió en otras esferas de la actividad económica, como por ejemplo en el enorme aumento tanto del gasto público como de las importaciones y en la aparición de una especulación en tierras cuyo precio subía al compás del incremento del intercambio comercial. La incidencia de las importaciones se reflejó en una balanza comercial deficitaria, pues si bien las exportaciones crecieron no lo hicieron al mismo ritmo que las importaciones.

No obstante, mientras la Argentina recibiese capitales del exterior, esta situación deficitaria no se reflejaría en la balanza de pagos. El problema del desequilibrio comercial se tornó visible cuando cesó el ingreso de capitales, en parte por efecto de la depresión europea de 1873 que cortó los flujos de inversión. A partir de ese momento, la situación deficitaria de la balanza comercial y de la de pagos provocó una sensible disminución de la existencia de metálico. El problema no pudo ser solucionado con un incremento de las exportaciones, por lo que el gobierno del recién asumido Presidente

Nicolás Avellaneda debió recurrir a una política claramente deflacionista, suspendiendo la contratación de nuevos empréstitos en el exterior, decretando la inconversión de los billetes del banco de la Provincia y del Nacional, e incluso disminuyendo sueldos de empleados y reduciendo personal administrativo. La retracción del crédito bancario durante 1875 y 1876 golpeó duramente la producción rural. Esta serie de medidas, más la ley de Aduanas de 1876, influyeron en el rápido descenso de las importaciones. Si bien las exportaciones mantuvieron su nivel anterior, la caída de las importaciones, particularmente brusca en los años 1875 y 1876, provocó una inversión en la tendencia predominante de la balanza comercial, que pasó de ser deficitaria a ser superavitaria.

El presidente Avellaneda en su mensaje de apertura al Congreso en 1875 describía la situación económica del país en los siguientes términos:

"Grandes cantidades de dinero afluyeron en los últimos años a la plaza de Buenos Aires teniendo principalmente su origen en los empréstitos que la Nación y esta provincia contrajeron en Londres. De ahí, su acumulación en los bancos, el bajo interés y las facilidades tan seductoras como desconocidas del crédito. El país no estaba en actitud de aplicar de improviso tan considerables capitales al trabajo reproductivo y sobrevinieron las especulaciones sobre terrenos estériles, que acrecentaban artificialmente su precio de una transacción a la otra, los gastos excesivos y la acumulación de las mercaderías importadas, exagerada aún más por la competencia que se desarrolla en estos casos. Con la hora inevitable de los reembolsos, ha sobrevenido la crisis, que principia ya a encontrar su principal remedio en la disminución de los gastos privados y públicos."

9

Para fines de la década de 1870, la crisis económica ya había sido superada, permitiendo el inicio de un nuevo periodo de prosperidad y expansión económica que se inició en 1880, ya con el Presidente

Julio A. Roca, a cargo del Poder Ejecutivo Nacional.

La Crisis de 1890[editar]

El Gobierno de Juárez Celman se caracterizó por una efervescencia inversora que poco después desembocó en un colapso financiero.

Durante la década de 1880 se produjo un marcado crecimiento de las inversiones extranjeras, estimuladas tanto por la confianza de los inversores en la economía argentina como por la propia política del gobierno para atraerlos.

A partir de 1886, durante el gobierno de

Miguel Juárez Celman, se produce una verdadera fiebre inversora británica, sobre todo en ferrocarriles. Se otorgan concesiones a casi todos los trazados propuestos, sin reparar en sus verdaderas posibilidades productivas. Esta fiebre ferroviaria, a su vez, empujó a un aumento del valor de las tierras atravesadas por las redes. Esta modalidad de inversión, que se prestó a numerosas maniobras especulativas, terminaría desembocando en lo que se denominó la crisis de 1890.

Puede decirse que dicha crisis se originó por una actitud de excesiva confianza de los inversores extranjeros en las posibilidades de la economía argentina que los llevó a prestar rápidamente dinero al gobierno y a los particulares. Sin embargo, pronto se evidenció un desfase temporal con respecto al incremento productivo de esas inversiones. Muchos proyectos necesitarían décadas para poder madurar lo suficiente como para saldar la deuda contraída.

A esta fiebre especuladora se sumó además la incompetencia, malversación y especulación de las autoridades y agentes económicos argentinos, que se deslumbraron frente a una situación sumamente favorable en el mercado de capitales.

Si bien a nivel local se culpa de Juárez Celman por la crisis, ésta también tuvo a un actor principal externo, la casa Baring Brothers, que imprudentemente intentó monopolizar las concesiones en la Argentina y lanzó proyectos de inversión demasiado rápido, sin asegurar sus inversiones de capital, sobrexcediendo ámpliamente su capacidad de negocio.

El crecimiento de la deuda, tanto pública como privada, se tradujo en una excesiva expansión monetaria que llevó a una fuerte depreciación del papel moneda, amenazando la rentabilidad de los inversores, y por lo tanto paralizando la entrada de nuevos capitales. Los inversores británicos, perturbados por los informes provenientes de Buenos Aires respecto de los abusos financieros, se mostraron cada vez más prudentes hacia los proyectos argentinos y dirigieron su atención hacia otros mercados.

Así fue que a principios de 1889 comenzaron a manifestarse síntomas de la falta de solvencia del gobierno argentino para pagar la deuda contraída con los bancos europeos. Las perspectivas de una cosecha pobre preocuparon a los especuladores de la Bolsa y el precio del oro comenzó a subir. En febrero el gobierno intentó infructuosamente prohibir la venta de oro en la Bolsa y, en septiembre, los inversores ya habían perdido su confianza en el gobierno argentino. La catástrofe no ocurrió inmediatamente gracias a la intermediación de Baring Brothers entre los inversores individuales y las autoridades argentinas. Los banqueros europeos propusieron al gobierno de Juárez Celman un remedio que no favorecía al gobierno: consolidación de la deuda, suspensión de nuevos empréstitos durante diez años, suspensión de la emisión de papel moneda y una drástica reducción del gasto público. El gobierno de Juárez Celman no podía aceptar la propuesta, ya que ésta política de austeridad hubiera destrozado su apoyo político.

Al compás de la crisis económica creció el descontento popular, animado por la fuerza de oposición al gobierno de Juárez Celman, la Unión Cívica. El 12 de abril de 1890 renunció el gabinete, y el 16 Juárez Celman nombró uno nuevo, en el cual se incorporaron dos hombres de la Unión Cívica en áreas claves:

José E. Uriburuen Hacienda y

Roque Sáenz Peña en Relaciones Exteriores. El nuevo ministro de Hacienda intentó una fórmula de conciliación que contentase a los banqueros europeos sin herir los intereses rurales y los de los "nuevos ricos" que respaldaban a Juárez Celman. Uriburu adoptó algunas medidas de austeridad económica, como el aumento del 15% en los impuestos aduaneros, además de la exigencia de recaudar el 50% de los impuestos en oro.

Las medidas de austeridad económica y orientación deflacionaria puestas en marcha por Uriburu fueron rechazadas por el círculo de "amigos" de Juárez Celman, principales beneficiarios de la política inflacionaria anterior. Juárez Celman, obligado a optar entre el ministro y sus propios sostenedores, retiró su respaldo a Uriburu, quien debió renunciar. Como consecuencia, en un solo día el oro subió de 118 a 165. Con el alejamiento de Uriburu se reanudó la política inflacionaria y se repudiaron las deudas, cerrándose así la negociación con los bancos europeos.

Finalmente, el gobierno de Juárez Celman cayó tras la

Revolución del Parque del 26 de julio de 1890. Su sucesor, el entonces Vicepresidente

Carlos Pellegrini, reabrió la negociación con los bancos europeos para solucionar la crisis. El primer triunfo de Pellegrini fue el arreglo entre el emisario argentino,

Victorino de la Plaza, y el presidente de la Comisión Internacional de Banqueros, lord Rothschild, en marzo de 1891.

El acuerdo con Rothschild no prohibía nuevos empréstitos externos ni obligaba al gobierno argentino a ninguna otra cosa que no fuese la reducción de la circulación monetaria. El crédito del gobierno había sido salvado, aunque a costa de generar un sentimiento popular antibritánico, que se tradujo en ataques contra el Banco de Londres y Río de la Plata.

Resuelto a sanear la economía argentina, el sucesor de Juárez Celman dirigió su artillería contra los Bancos Nacionales Garantidos, responsables de la inflación por haber prestado dinero sin respaldo. Se adoptaron también importantes medidas, como la liquidación del Banco Nacional, el despido de 1500 empleados de correos, la reducción a la mitad del presupuesto del Ministerio de Relaciones Exteriores, la cancelación de ventas fraudulentas de tierras y de una serie de ferrocarriles garantidos y la reducción de costosas obras públicas.

Los problemas financieros externos fueron resueltos con el empréstito Rothschild, pero no sucedió lo mismo con los problemas internos. El gobierno de Pellegrini debió imponer nuevos impuestos para hacer frente a las obligaciones externas contraídas por gobiernos provinciales y municipalidades en los años de la administración de Juárez Celman, pero como los nuevos recursos -el pago del 50% de los derechos de Aduana en oro, el retorno de los gravámenes a las exportaciones suprimidos en 1887 y el establecimiento de un impuesto a los depósitos bancarios-, no rindieron los frutos esperados, el gobierno se vio obligado a recurrir a la emisión monetaria. Esta no afectó tanto a los sectores exportadores, cuyos ingresos fueron en oro y no en papel. Tampoco a los industriales, para quienes la misma crisis y emisión monetaria fueron una especie de malla protectora contra la competencia extranjera. Los sectores que más sufrieron los efectos de la crisis fueron el propio Gobierno, cuyos problemas financieros lo colocaron en una incómoda situación, y el sector urbano no exportador (comerciantes, importadores, trabajadores y aquellos que especulaban con tierras y valores mobiliarios).

10

1892 al 1900[editar]

Carlos Pellegrini fue quién piloteó la salida de la crisis de 1890 y años después fue el impulsor de un proyecto para unificar la deuda pública argentina, iniciativa que finalmente no prosperó.

El Presidente

Luis Sáenz Peña, que asumió en 1892, continuó la negociación con los bancos acreedores iniciada por Pellegrini. En ella tuvo especial gravitación el nuevo Ministro de Hacienda, Juan José Romero, quien propuso a los bancos acreedores que la Argentina pagara su deuda de acuerdo con la capacidad real de pago, sin tomar nuevos préstamos. El 3 de julio de 1893 Romero logró un arreglo con Rothschild en Londres. Los intereses de varios títulos argentinos se reducían (el promedio de reducción fue algo inferior al 30%) por cinco años. Durante el período de reducción de los intereses, el gobierno argentino se comprometió a pagar cada año una suma de 1.565.000 libras al

Banco de Inglaterra, para que éste la distribuyera entre los tenedores de bonos. A fines del sexto año, la Argentina trataría directamente con las casas emisoras. Romero negoció con los acreedores en forma directa, y si bien los términos del acuerdo fueron criticados tanto en Buenos Aires como en Londres, éste funcionó porque fue un compromiso entre intereses que, más allá de sus diferencias, tuvieron en común la voluntad de mantener el proceso de comercio e inversión entre la Argentina y Gran Bretaña.

Los méritos principales del arreglo logrado por Romero fueron que resolvió el problema de las deudas provinciales -asumidas por el gobierno nacional- y puso fin a las garantías ferroviarias otorgadas por el gobierno argentino. En enero de 1896 el Congreso Nacional autorizó una emisión de bonos de 50 millones de pesos oro al interés del 4%, con amortización del ½%, con el objetivo de pagar todas las cuentas pendientes derivadas de las garantías y rescindir todos los contratos de garantías ferroviarias posibles mediante la negociación. Como resultado de estos esfuerzos del gobierno argentino, cinco compañías aceptaron abultadas sumas en reemplazo de las garantías estatales y dos fueron compradas, logrando reducirse las posibles demandas por garantías ferroviarias en un 50%. Después de 1905 no se acordó garantía o subsidio de ninguna clase a ninguna compañía ferroviaria.

11

Si bien, para los primeros años de la década de 1890 la crisis ya había sido resuelta, las inversiones extranjeras no recuperaron el mismo ritmo que habían tenido en la década anterior. La crisis había afectado tanto a Baring Brothers, que las inversiones británicas en la Argentina no se recuperaron hasta 1904. Los préstamos al gobierno registraron una declinación pronunciada, por lo tanto las inversiones en ferrocarriles, frigoríficos, compañías de tierras y bancos crecieron a un ritmo lento. Sin embargo, esto no afecto al sector agro-ganadero, que experimento en aquellos años un aumento en los valores y volúmenes de sus exportaciones.

12

En 1898, el General Julio A. Roca asume su segundo mandato como Presidente de la Nación, mientras que su gran colega político Carlos Pellegrini, asume como Senador Nacional. Roca le pidió a Pellegrini la elaboración de una iniciativa legislativa para la consolidación de la deuda pública de 392 millones de pesos oro, en un solo empréstito por 453 millones de peso oro. Pellegrini redactó un proyecto de unificación de la deuda pública externa, por medio de un empréstito único al 4% de interés anual y 0,5% de amortización, a largo plazo, y con obligaciones garantidas por las rentas aduaneras. La propuesta obtuvo la media sanción del Senado. Pero después de muchos artículos periodísticos y manifestaciones públicas criticando la medida, Roca decide no apoyarla en la Cámara de Diputados, acción que irritó a Pellegrini, a tal punto que este hecho provoca un distanciamiento entre ambos, aquel año de 1901. Roca por su parte argumenta que el ambiente creado en las calles y en la prensa no es el apropiado para infundir confianza entre los inversores.

13 14

Perón y la Deuda Externa[editar]

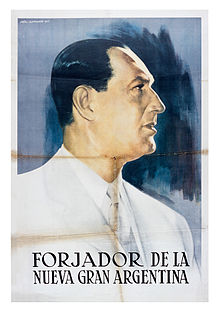

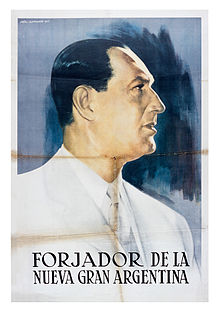

Juan D. Perón. Afiche de 1948.

Para un gobierno de rasgos nacionalistas y populares como el que

Juan D. Perón inaugura en 1946, la recuperación de la deuda externa argentina representa una singular y simbólica demostración de poder e independencia en la toma de decisiones. Este logro serviría para dar consistencia a su discurso, constituyéndose en un acontecimiento de alta significación doctrinaria para los sectores populares.

El tema acompaña cada alocución presidencial desde 1946 y es uno de los puntos centrales del "Acta de Independencia Económica" consagrada en Tucumán el 9 de julio de 1947. El rescate total de la deuda externa argentina se logra en 1952. El Estado peronista destaca entonces que el país deudor de

m$n 12.500 millones se convertía en acreedor por más de m$n 5.000 millones.

El período 1947-51 indica una tendencia a la baja en las tasas de interés en consonancia con la estabilidad económica, y una marcada disminución de la deuda externa que se salda completamente en 1952, con el pago de m$n 12.649.471 perteneciente a las 2 últimas cuotas semestrales del empréstito argentino-británico contenido en el

Convenio Roca-Runciman (1933). Se gesta entonces una situación inédita en la historia argentina desde el préstamo Baring Brothers de 1824.

La gran existencia de divisas en el país al finalizar la

Segunda Guerra Mundial en 1945 y el supéravit de la balanza comercial entre 1946-48 se aplican a la repatriación de la deuda externa. Así mismo la deuda interna disminuirá un 17.8% entre los años 1945-1952.

15

En 1949, con la reforma de la Carta Orgánica del Banco Central y el crecimiento cada vez más acelerado del mercado interno nacional, aparece el efecto inflacionario, que había sido casi inexistente durante la primera mitad del siglo XX.

En este contexto, el gobierno peronista ensaya un tibio acercamiento con Estados Unidos, a través del

Eximbank, que en 1950 acuerda con la Argentina un préstamo por 125 millones de

dólares destinados a saldar las deudas con los comerciantes norteamericanos. La ley de inversiones extranjeras de 1953 como los acuerdos firmados con la

California Standard Oil dan cuenta de un viraje del gobierno respecto a la utilidad de los capitales internacionales.

16

Argentina y el Club de París[editar]

Tras el derrocamiento de Perón en 1955, el nuevo gobierno dirigido por el General

Pedro Eugenio Aramburu, intenta reactivar el flujo de comercio, para lo cual adquiere un nuevo préstamo externo destinado a financiar importaciones desde Europa. Así se contrata con varios bancos europeos un crédito de 700 millones de dólares, que se suponía podría ser amortizado en el transcurso de un año.

Pronto resultó evidente que era imposible para el gobierno cancelar en un plazo tan corto el préstamo. Ante esa situación, el ministro de Finanzas francés invitó a los 11 países acreedores de la Argentina a reunirse en París para analizar la refinanciación de la deuda externa. Dicha reunión se realizó entre el 14 y el 16 de mayo de 1956.

17 18

De esta reunión surgió lo que sería conocido como el

Club de París, un foro informal de acreedores oficiales y países deudores. Su función primordial sería la de coordinar formas de pago y renegociación de deudas externas de los países e instituciones de préstamo. Desde su creación en 1956, hasta 2009, el Club de París efectuó 408 acuerdos con 86 países deudores.

Argentina y el FMI[editar]

El presidente Arturo Frondizi prueba un automotor

DKW Auto Unión 1000, fabricado por Industrias Santa Fe (foto de

1960).

La idea de crear un

Fondo Monetario Internacional (FMI) fue planteada el 22 de julio de 1944 durante la

convención en Bretton Woods (Estados Unidos), poco antes de que terminara la Segunda Guerra Mundial. La creación de este organismo recién se produce en 1945, con el objetivo primordial de promocionar políticas cambiarias sostenibles a nivel internacional, facilitar el comercio entre los países y reducir la pobreza a nivel mundial.

La Argentina recién se incorpora al FMI y al

Banco Mundial en 1956, tras la llamada "

Revolución Libertadora". En 1958 se convoca a elecciones que son ganadas por el

radical intransigente,

Arturo Frondizi, con el fuerte apoyo del peronismo. Según el diagnóstico presidencial, la condición económica era dramática, siendo el principal problema el exceso de gastos sobre la producción nacional, lo que había conducido tanto a déficits comerciales como a un bajo nivel de inversión. Así, mientras que a fines de la Segunda Guerra Mundial, las reservas de oro y divisas acumuladas en el Banco Central superaban en 1.300 millones de dólares a la deuda externa, a fines de abril de 1958 era la deuda externa la que superaba en 1.100 millones de dólares a las reservas de oro y divisas.

Al poco tiempo de asumir, Frondizi pide al Fondo que envíe una misión para elaborar un diagnóstico de la situación económica y preparar, junto a funcionarios argentinos, un programa de emergencia que el FMI contribuiría a financiar. Esta labor conjunta fue tan difícil como implementar las medidas de apertura económica en materia petrolera y de inversiones extranjeras, ya que cualquier programa ortodoxo de reordenamiento económico acarrearía un elevado costo político y social. En el partido, dentro del gobierno y en la opinión pública, había resistencia a aplicar medidas que se contrapusieran a los ideales "

desarrollistas" y a las promesas de la campaña electoral. Ciertas medidas inesperadas, como el lanzamiento de "

La Batalla del Petróleo", habían desatado una airada protesta obrera y social en la cual se entrelazaban cuestionamientos ideológicos y de procedimiento que debilitaban la posición del gobierno frente a los inversores y las Fuerzas Armadas.

Dos misiones del FMI estuvieron en la Argentina en agosto y noviembre de 1958. Entre medio, el país debió acelerar la resolución de los litigios que tenía pendientes con las empresas extranjeras de electricidad que venían de la época peronista. Las primeras evaluaciones del Fondo sobre la situación económica y las perspectivas de que el país aplicara un genuino programa de estabilización fueron muy pesimistas debido a dos razones: por un lado, el gobierno de Frondizi era políticamente débil y su Partido (la

UCRI) era ideológicamente opuesto a adoptar las decisiones que el Fondo consideraba necesarias para la estabilización económica. Por otra parte, para los observadores del FMI, en la sociedad argentina no había un consenso favorable a las profundas reformas que debían realizarse tanto en materia de ajuste del gasto como de apertura económica. Aún así, a mediados de diciembre los lineamientos del plan y la habitual "Carta de Intención" solicitando oficialmente ayuda al FMI, ya estaban listos.

Para acceder a la asistencia solicitada, la Argentina debió modificar su política económica y obtener la convertibilidad a dólares de sus saldos comerciales favorables con los países acreedores europeos nucleados en el "Club de París".

A mediados de diciembre, una misión enviada para explicar a los acreedores europeos el inminente plan de estabilización y su incidencia sobre las relaciones económico-financieras de la Argentina con Europa Occidental obtuvo la conformidad de un cónclave extraordinario de representantes del "Club de París" para que la convertibilidad de los saldos comerciales ya mencionados se aplicara a remesas destinadas a pagos comerciales y de la deuda en el área del dólar. También se logró que los europeos siguieran dando al país el mismo tratamiento cambiario que hasta entonces. Para ello, esta misión reafirmó la intención argentina de seguir cumpliendo con los pagos de su deuda externa en los mismos términos que se habían pactado en 1957 y asegurando que el nuevo régimen cambiario y comercial argentino (adoptado a instancias del FMI y del gobierno de Estados Unidos) no discriminaría a los países europeos.

Con este acuerdo y tras la aprobación del programa económico por parte del FMI, los organismos financieros internacionales, un consorcio de bancos privados norteamericanos y el gobierno de Estados Unidos otorgaron ayuda por 329 millones de dólares para apuntalar el "Plan de Estabilización Económica" con el cual se inició una nueva etapa en la política económica del gobierno de Frondizi. Dicho crédito permitió la unificación y liberalización total del mercado cambiario argentino, cuya demanda venía siendo reprimida ante la falta de divisas.

El nuevo programa económico comprometía al gobierno argentino a sanear la economía nacional y a sentar las bases de su genuino desarrollo mediante severas e inéditas medidas en materia cambiaria, arancelaria, comercial, tributaria, de déficit fiscal y de financiamiento del gasto público. En líneas generales, todas ellas tendían a restaurar una

economía de mercado en un país donde ya se había afianzado una fuerte tradición de intervención estatal en la economía, que se remontaba a los años ´30.

Las turbulencias macroeconómicas fueron cediendo paulatinamente, así, el dólar, que había tenido un pico de casi 100

pesos moneda nacional en mayo de 1959, retrocedió hasta 83 en agosto. Para evitar una mayor apreciación de la divisa, el Banco Central estableció una paridad fija en ese nuevo nivel. La inflación también descendió al compás del tipo de cambio.

La entrada de capitales extranjeros, tanto en la forma de inversión directa como de préstamos públicos y privados, permitió alejar por un tiempo el fantasma de una crisis de balanza de pagos. La economía de mercado, propugnada por el entonces Ministro de Economía

Álvaro Alsogaray, se basaba en la aplicación rigurosa de los mecanismos de mercado como principio ordenador de la sociedad libre. El Estado sólo debía asegurar la competencia, resolver los casos críticos, y compensar determinados objetivos sociales. Alsogaray insistió en la necesidad de llevar el proceso de liberación hasta las últimas consecuencias, para preservar la estabilidad y restaurar la capacidad productiva de la economía.

Sin embargo, la conflictividad social se volvió insostenible desatándose numerosas y prolongadas huelgas organizadas por los sindicatos obreros. En este contexto Alsogaray debió renunciar en 1961 y Frondizi decidió patear el tablero anunciando el levantamiento de la "ilegalización" que regía sobre el Partido Peronista desde 1955. Así, en las elecciones de 1962 el peronismo ganó la gobernación de diez de las catorce provincias, incluida Buenos Aires. Los militares le exigieron al Presidente la anulación de las elecciones, aunque el Golpe militar ya era inevitable. Finalmente el 29 de marzo de 1962 Frondizi fue detenido por miembros de las Fuerzas Armadas y recluído de su mando.

Ese mismo año, diversos vencimientos de deuda y una fuga de capitales ocasionaron una reducción de las reservas que tuvo un importante impacto sobre el crédito del país. Para paliar la situación, el gobierno tuvo que recurrir a un préstamo del Banco Central excediendo el límite convenido con el FMI para poder financiar sus gastos corrientes. Por esto, el Fondo declaró a la Argentina en violación de los acuerdos firmados.

19

Desde 1966 en Adelante[editar]

Deuda argentina 1994-2004. Expresada en millardos (mil millones) de dólares y azul para la deuda externa.

Durante la última dictadura militar, autodenominada

Proceso de Reorganización Nacional (1976-1983) la deuda trepó hasta los 45.000 millones de dólares, un 364%, con lo cual se pasó a tener una deuda per capita de 1.500 dólares. Los años ´70 (sobre todo la segunda mitad de la década) se caracterizaron por sus elevados índices de liquidez y sus bajas tasas de interés para préstamos internacionales, lo que propició la llegada de importantes corrientes de capitales a toda América Latina.

A partir de 1976, la nueva dirección económica del país se caracteriza por reducir los niveles de proteccionismo industrial, mientras que, de manera paralela, se encara un proceso de apertura para la llegada de los capitales extranjeros. Entre estas medidas se destacan dos en particular: una de ellas fue la "reforma financiera", concretada en 1977, que liberalizó la actividad del sector bancario. La otra medida trascendente fue "la tablita", un instrumento donde se fijaba la variación de la pauta cambiaria, es decir, cuál sería la relación entre el peso y el dólar para cada día en los siguientes ocho meses. En síntesis el Gobierno ofrecía una información anticipada que permitiría saber, en ese lapso, cual sería el porcentaje de devaluación de la moneda Argentina. Se suponía que con esta medida se eliminaba el "factor psicológico" que durante años había provocado un aumento constante en los precios, sin embargo, la inflación aumentó mucho más que la devaluación programada, de modo que el peso se mantuvo sobrevaluado hasta el final de la década.

Este cóctel de medidas permitió el surgimiento de la popularmente conocida "bicicleta financiera", que consistía esencialmente, en aprovechar el diferencial que existía entre las tasas de interés locales e internacionales, factor generado por el retraso de la paridad cambiaria. De este modo, el negocio se basaba en solicitar créditos al exterior, cambiar las divisas ingresadas al tipo de cambio vigente (sobrevaluado), colocar ese dinero en el mercado financiero local (plazos fijos a altas tasas de interés) y finalmente recorvertir esos pesos nuevamente en divisas, lo cual arrojaba cuantiosas ganancias. A diferencia de otros países de la región, que destinaron parte del endeudamiento externo a profundizar sus procesos de industrialización, en la Argentina el crédito internacional se utilizó principalmente con fines especulativos.

Para 1980 el fracaso de la política económica de Martínez de Hoz ya era evidente, a lo cual se sumó un alza en las tasas de interés internacionales. La crisis bancaria estalló en el mes de marzo cuando el Gobierno decidió cerrar el Banco de Intercambio Regional, que por aquel entonces era el mayor de los bancos privados locales. A los pocos días, se dispuso el cierre de otros grandes bancos y la política de liquidación continuó durante todo el año. Esto provocó un pánico generalizado entre los inversores, que se tradujo en un retiro de depósitos bancarios y en una demanda especulativa de divisas. En 1981 finalmente la moneda tuvo que ser devaluada en forma significativa, lo que ponía al borde de la quiebra a los grupos económicos locales y a las empresas trasnacionales que estaban fuertemente endeudadas en dólares.

Ante esta situación, el entonces Presidente del Banco Central,

Domingo Cavallo, resolvió la implementación de un seguro de cambio para permitir a los deudores privados locales el repago de sus deudas con el exterior. Si bien dicho seguro incluía una tasa de interés, la realidad fue que la inflación y las posteriores devaluaciones terminaron licuando esas deudas, lo que en los hechos, se traducía en una estatización de la deuda externa privada.

21

Este hecho le sumó al Estado compromisos por más de 5.000 millones de dólares. Algunas de las empresas beneficiadas fueron -en orden empezando por la que adicionó más deudas-: Celulosa, COGASCO,

Autopistas Urbanas,

Pérez Companc,

Acindar, Banco de Italia y

Alpargatas entre otras.

20

Durante el gobierno de

Raúl Alfonsín (1983-1989) se llegó a los 58.700 millones de dólares, subiendo un 44%. En la década del gobierno de

Carlos Saúl Menem(1989-1999) se elevó un 123%, con 146.219 millones de dólares. Y en el período de breve mandato de

Fernando de la Rúa (1999-2001) llegó a unos 147.667 millones de dólares, subiendo un 9%.

20

El rol del Fondo Monetario Internacional en la deuda externa[editar]

Durante la dictadura militar de 1976 a 1983 se dio desde el

Fondo Monetario Internacional (FMI) un claro apoyo a la dictadura en su inicio al desembolsar un crédito con facilidades extendidas para países con problemas de pago debido a la suba del petróleo, el monto era de 110 millones de dólares y había sido acordado por el gobierno previo pero sólo se efectivizó durante la dictadura. Un nuevo crédito aparecería en agosto de 1976, esta vez por 300 millones de dólares que se apliaría en septiembre de 1977 con otro de 185 millones de dólares.

23

Ello agudizado por el ministro de economía designado con el aval del banquero

David Rockefeller en el gobierno de

Jorge Rafael Videla,

José Alfredo Martínez de Hoz, quien enfatizó las privatizaciones de las empresas del estado más productivas. La deuda externa se multiplicó por seis en tan solo seis años, de 7.000 millones de dólares en 1976 a 42.000 millones de dólares en 1982. Vale aclarar que nunca se esclareció a dónde se destinó esa deuda, varios analistas aseguran que unos 30.000 millones de dólares tuvieron un carácter fraudulento, que se fugó del país y apareció en cuentas en el exterior a nombre de argentinos.

23

Durante una causa federal caratulada bajo el nombre de Olmos Alejandro que recayó en el juez Jorge Ballesteros se determinó la existencia de al menos 467 ilícitos vinculados al endeudamiento externo en la época militar:

"(La deuda externa) ha resultado groseramente incrementada a partir del año 1976 mediante la instrumentación de una política económica vulgar y agraviante que puso de rodillas al país a través de los diversos métodos utilizados, que ya fueran explicados a lo largo de esta resolución, y que tendían, entre otras cosas, a beneficiar y sostener empresas y negocios privados -nacionales y extranjeros- en desmedro de sociedades y empresas del estado que, a través de una política dirigida, se fueron empobreciendo día a día, todo lo cual, inclusive, se vio reflejado en los valores obtenidos al momento de iniciarse las privatizaciones de las mismas

Fallo judicial del juez Ballesteros.

23

El FMi había solicitado entre 1976 y 1977 una serie de medidas entre las que figuraban que la nación sólo se podría endeudar con el aval del presidente del Banco Central,

Adolfo Diz ex director del FMI, y del ministro de economía Martínez de Hoz. Se solicitó además la eliminación de aranceles de

importación, reorganización del sistema financiero, unificación de la moneda y liberación del control de movimiento de capitales. Con la excusa de acumular divisas, Diz y Martínez de Hoz produjeron un descontrolado endeudamiento y en 1978 se declaró la inflación. El dólar barato junto con la baja de aranceles produjo una estampida de importaciones que destruyó la industria nacional y el crack bancario de la década de 1980 fue resultado del mismo dólar barato, con el libre sistema financiero y una garantía estatal de los depósitos, que desataron especulaciones y diversos fraudes financieros.

23

El Plan Brady[editar]

"El plan Brady supuestamente significaría un alivio para la deuda soberana entre 1992 y 1993. Pero no fue así. Cuando Argentina entró al plan su deuda era de US$63.000 millones, y se refinanció US$33.000 milones. Pero para el año 2000 la deuda, después de costosísimos pagos, era de US$150.000 millones"

24

Fue una exigencia para adquirir créditos internacionales y para limpiar los balances que los bancos no pudieran cobrar. Tenía el plan claúsulas como que los Estados renunciaban a la soberanía de los activos en el exterior de manera irrevocable y perpetuamente, con excepción de las reservas internacionales y los bienes públicos.

24

En diciembre de 1992, se concluyó con las negociaciones del Acuerdo Brady, se canjearon los viejos préstamos por nuevos "bonos Brady" a 30 años, otorgándose quitas en el capital y bajas tasas de interés. Se canjeó deudas por un total de 21.000 millones de dólares y se adicionó un poco más de 8.300 millones de intereses adeudados a través de la emisión de tres bonos:

25

- Discount Bond (Bono con descuento): con una quita del 35% y tasa flotante LIBOR de 0,8125%. Unos 4.300 millones de dólares fueron canjeados por esta opción, con la quita sería un equivalente a 2.300 millones de dólares.

- Par Bond (Bono a la par): no tenía descuento pero pagaba una tasa de interés fija y más baja que crecía en el tiempo a unos 4% a 6% anual. Fue la predilecta de los acreedores, 12.700 millones de dólares se canjearon por este tipo de bono.

- Float Rate Bond (Bono a tasa flotante): a doce años con tres más de gracia y con una tasa LIBOR de 0,8125%. Su emisión canjeó unos 8.652 millones de dólares.25

El Camino del Default[editar]

La estabilización económica[editar]

El Ministro Domingo Cavallo fue el responsable del Plan de Convertibilidad por el que se rigió la economía argentina durante casi toda la década del ´90.

En 1989 se desató la hiperinflación. Desde comienzos del siglo XX hasta el final de la Segunda Guerra Mundial, la Argentina había logrado mantener una economía estable, tanto en aumento de precios como en el tipo de cambio. A partir de 1945 y hasta 1971 la tasa de inflación promedió el 25% anual, con un pico menor de 3,8% en 1954, durante el peronismo, y uno mayor, excepcional, del 113% en 1959, durante el gobierno de Frondizi.

26 Sin embargo, a partir de 1971 y hasta 1973 la inflación se acelera, pasando al 60% anual.

27 Para los años ´70 el país contaba con pleno empleo y con la distribución de la riqueza más equitativa de toda la región, sin embargo, la elevada inflación afectaba fuertemente la competitividad de la economía, que era cada vez más desorganizada e improductiva.

Durante 1989 el gasto público representó el 35,6% del PBI y el déficit fiscal ascendió al 7,6% del PBI. De diciembre a diciembre la inflación alcanzó el 3.079%.

28

Para lograr la estabilidad el gobierno menemista llevó adelante, desde 1990, un replanteo integral de la organización económica. Ella incluyó la apertura generalizada al comercio exterior y al movimiento de capitales, la desregulación económica y la privatización de empresas públicas, la reducción del aparato burocrático del Estado, la reorganización del sistema tributario y la creación de un nuevo régimen monetario. Sin embargó la inflación alcanzó el 2.314% en 1990.

29

El gasto público bajó de 35,6% del PBI en 1989 a 29,8% en 1990, para continuar reduciéndose en forma gradual hasta el 27% del PBI en 1995. El déficit fiscal también bajó del 7,6% del PBI en 1989 al 2,3% en 1990, y desde 1991 hasta 1995 se mantuvo cercano al 0%.

Los precios de los bienes y servicios comenzaron a determinarse libremente en mercados abiertos y competitivos, y a partir de abril de 1991 los argentinos pudieron elegir libremente la moneda para sus transacciones comerciales y financieras, contando entre las alternativas, con el peso convertible. Este último fue creado a partir de la transformación del Banco Central en una virtual Caja de Conversión con la obligación de respaldar a cada peso en circulación con un monto equivalente de oro o divisas, de manera de poder canjear en cualquier momento cada peso por un dólar estadounidense.

El proceso de desinflación fue continuo y sostenido, pasando de 2.314% en 1990 a 84% en 1991, 17,5% en 1992, 7,4% en 1993, 3,9% en 1994, 1,6% en 1995 y 0% en 1996. A su vez, el nuevo sistema monetario dio lugar a un fuerte aumento de las reservas externas que respaldaron los pasivos monetarios del Banco Central. Las reservas pasaron de 3.808 millones de dólares a fines de 1989 a 17.930 millones a fines de 1994. Entre 1991 y 1994 el producto bruto interno creció al 7,7% anual.

Sin embargo, pese al fuerte aumento del PBI, el nivel de empleo había crecido relativamente poco. Según los funcionarios del Gobierno, esto se debía a una recuperación significativa de la productividad media del trabajo, ya que hasta la década del ´80 existían numerosos empleos de baja productividad o llanamente improductivos que se habían creado artificialmente durante el período del Estado de Bienestar. Las modificaciones estructurales de comienzos de los ´90 habían permitido un rápido crecimiento de la economía, aunque éste no era suficiente como para ocupar plenamente a toda la fuerza laboral. Por eso, la tasa de desocupación aumentó a partir de 1992, para alcanzar el pico de 18,4% de la población activa desocupada, en mayo de 1995. Aunque se esperaba que en el mediano y largo plazo, el aumento del ahorro interno, reflejado en un fuerte crecimiento de los depósitos bancarios, así como en la acumulación de aportes a los fondos de pensiones, se transformara en oferta de crédito hipotecario para viviendas, a tasas moderadas de interés, que por décadas habían sido inexistentes en Argentina, lo cual permitiría impulsar al sector de la construcción, lo que podría dar lugar a un fuerte aumento del empleo.

30

Con respecto a la deuda pública, la profunda recesión que atravesó el país durante los años ´80 prácticamente inhibió cualquier posibilidad de hacer frente a los pagos. Así fue que en 1988 se resolvió suspender todo tipo de reintegro, lo que provocó que se acumularan atrasos por unos 6.000 millones de dólares.

En abril de 1990 se restablecieron los pagos de la deuda, aunque de manera parcial, a razón de 40 millones de dólares mensuales, cifra que se incrementó levemente a partir de 1991. Cuando Domingo Cavallo asumió como ministro de Economía en enero de ese año, la deuda era ya de 61.400 millones de dólares. El restablecimiento pleno de los pagos se concretó recién en 1993, tras la puesta en marcha del ya mencionado

Plan Brady, como solución definitiva al problema de la deuda.

31

Con respecto a este hecho vale recordar las palabras de Nicholas Brady y Domingo Cavallo, sobre el desarrollo de la economía nacional y las perspectivas sobre la evolución de la deuda:

“[...] En ninguna otra parte el progreso ha sido tan drástico como en la Argentina, donde el resultado de las reformas económicas ha excedido las previsiones más optimistas. En efecto, los déficit fiscales se convirtieron en excedentes, la inflación cayó de cuatro dígitos a uno, la inversión aumentó y miles de millones de dólares de capital privado llegaron al país [...]. El panorama económico de este país ha sido transformado y un futuro próspero ilumina el horizonte”

32 Nicholas Brady, agosto de 1993.

“Dado que se prevé que la deuda pública bruta externa se estabilice en torno a los 46 mil millones de dólares, para comenzar a reducirse hacia 1997, hacia el año 2000 es posible proyectar una relación deuda bruta/PBI del orden del 15,4 por ciento. Hacia fin de siglo, la deuda pública será insignificante”

33 Domingo Cavallo, 1993.

Sin embargo, al 31 de diciembre de 1995 la deuda del Estado nacional era de 87.091 millones y para cuando Domingo Cavallo fue reemplazado por

Roque Fernández, en julio de 1996, la misma ya se había elevado a 90.471,80 millones.

Ni los 23.948 millones de dólares (11.440,8 millones en efectivo y 12.507,8 millones en rescate de títulos públicos) recaudados por el Gobierno durante aquellos años a través de las privatizaciones habían logrado revertir el crecimiento de la deuda.

34

En 1996 se realizó un estudio especial para desentrañar que era lo que había ocurrido con la deuda pública durante el período 1989-1995. Dicho trabajo fue realizado por la consultora M&S y dirigido por Carlos Melconián y Rodolfo Santángelo. Allí se determinó que el incremento contable de la deuda ocurrido entre aquellos años, no era tal y ésto se debía a diversos factores. Por un lado, se explica que el registro contable de poco más de U$S 60.000 millones de deuda pública a fines de 1989 era ficticio, ya que al sumar todas deudas no registradas que el Estado había tenido que reconocer a jubilados, agentes públicos, contratistas, proveedores, etc se arribaba a un monto real de deuda de U$S 96.472 millones en 1989. Según dicho estudio, entre 1989 y 1995 hubo una caída de U$S 3.765 millones, considerando que para el estudio la deuda real de 1995 era de U$S 92.707 millones. El trabajo también aclaraba que, si se tomaba en cuenta la propia depreciación que sufría el dólar (o sea su poder de compra equivalente), la deuda de U$S 96.472 millones de 1989, equivaldría a U$S 104.461 millones de dólares de 1995, es decir, que la rebaja del endeudamiento real del país habría sido de U$S 11.754 millones.

35

El desgaste del modelo[editar]

Para 1994 la

Ley de Convertibilidad y la

Ley de Reforma del Estado, parecían exitosas: habían logrado erradicar la inflación que había azotado a la economía durante más de cuatro décadas, habían logrado recuperar niveles de inversión y de crecimiento que sólo se habían visto a comienzos del siglo XX. La primera gran prueba de la Convertibilidad se produce con el

Efecto Tequila (crisis de la economía mexicana), que generó una fuerte salida de capitales y un aumento en el desempleo. La desconfianza creada por la devaluación del peso mejicano, dio lugar a una fuerte caída en el nivel de reservas que habían pasado de 17.930 millones a fines de 1994 a 12.496 millones de dólares para marzo de 1995. A su vez, el déficit fiscal reapareció en el segundo semestre de 1994.

La recesión en la Argentina duró un año y en el segundo trimestre de 1996 la economía ya mostraba signos de reactivación a un ritmo del 3% anual. Las medidas adoptadas por el Gobierno para enfrentar la crisis lograron restablecer la confianza y hacia fines de junio de 1996, las reservas ya superaban los 20.000 millones de dólares.

Sin embargo, esta crisis generó un punto de inflexión en el desarrollo de la economía y dejó al descubierto cual era el

talón de Aquiles del régimen. La cuestión de la cuenta corriente era de vital importancia para sostener a la Convertibilidad, ya que mientras hubiese superávit o al menos un equilibrio en las cuentas, el sistema se autosustentaría. La fuerte demanda de divisas para importaciones provocada por el atraso cambiario y la apertura de la economía se había compensado inicialmente gracias a una fuerte repatriación de capitales y al proceso de privatizaciones. Sin embargo, a mediados de la década se inició una nueva fuga de depósitos locales hacia el exterior y tras varios años de fuertes inversiones los conglomerados internacionales comenzaron a girar utilidades y dividendos hacia sus casas matrices. Además, muchas empresas habían aprovechado el contexto internacional favorable para endeudarse, ya fuera emitiendo de obligaciones negociables (ON) con el exterior o a través de préstamos bancarios directos, todos estos factores provocaron una mayor presión sobre la balanza de pagos, que se volvió deficitaria. Para cubrir esta brecha la única opción del sector público era endeudarse en moneda extranjera, por lo tanto, el desequilibrio externo del sector privado debió ser compensado por el propio Estado, lo que a su vez condujo a un crecimiento en la carga de intereses dentro del gasto público.

Domingo Cavallo justificó entonces que el resurgimiento del déficit fiscal se había generado por aumentos automáticos del gasto en materia de seguridad social (por la crisis internacional), así como también había influido la eliminación o reducción de impuestos "distorsivos", particularmente aquellos que se aplicaban sobre la nómina salarial, con el objetivo de alentar la productividad y el empleo.

36 Sin embargo, al observar las estadísticas, se deduce que el gasto destinado al funcionamiento del Estado siempre se mantuvo relativamente estable (entre 1993 y 2001 pasó del 6,2% al 6,4% del PBI), mientras que el gasto público social creció muy levemente, del 20,3% en 1993 al 21,8% en el 2001. En contrapartida, los intereses que el Estado debía abonar por sus deudas, habían crecido significativamente del 1,8% al 5,3% del PBI entre 1993 y 2001.

37 Por lo tanto, el origen del déficit estaba en la carga de intereses de la deuda que se había elevado considerablemente, aunque el ministro Cavallo prefirió realizar ajustes por el lado de los gastos de funcionamiento del Estado y los servicios sociales.

Desde principios de 1995, y frente a los riesgos de desfinanciamiento, el gobierno le puso un límite a los gastos de seguridad social y en julio de 1996, acentuó estas medidas restrictivas, limitando las asignaciones familiares y los gastos del sistema de salud de los jubilados. En materia impositiva se aumentó la tasa del impuesto al valor agregado (IVA) del 18 al 21 por ciento (dispuesta en abril de 1995), mientras se analizaba eliminar exenciones en varios impuestos, para así aumentar la recaudación. Más allá de todas estas medidas, a partir de julio de 1996, el déficit fiscal se mantuvo constante, en el orden del 2% de PBI.

Parte de este importante y constante déficit se explica por la reforma previsional de 1994, que produjo la privatización de dicho sistema. Hasta ese momento, el régimen previsional había sido una fuente gratuita de ingresos para el Estado, que se perdió repentinamente tras la aparición de las nuevas AFJPs. Ante esta merma en los ingresos públicos, el Estado debió endeudarse recurriendo, entre otros, a las propias AFJPs, aunque a cambio de estos créditos debía pagar tasas de interés.

38

La fuga de depósitos también afectó seriamente a los bancos provinciales desde principios de 1995. A contramano de las limitaciones impuestas por la Ley de Convertibilidad al Banco Central y al Tesoro Nacional, las instituciones provinciales habían seguido proveyendo financiamiento a sus respectivos gobiernos durante la primera mitad de la década del ´90. Obligadas por el desfinanciamiento, las provincias debieron aceptar el ofrecimiento hecho por el gobierno federal, que las obligaba a privatizar sus bancos y empresas públicas, y a reformar el régimen de seguridad social de sus empleados.

La situación se mantuvo estable hasta mediados de 1997 cuando se desata una nueva

crisis en el sudeste asiático, que por efecto de la globalización pronto se extiende a otras regiones del mundo:

39 en agosto de 1998 la

crisis estalla en Rusia, con una fuerte devaluación del

Rublo, lo que provoca el colapso de la deuda rusa.

40 41 42 Poco después la crisis se extiende a Brasil, que en enero de 1999 se ve obligado a devaluar su moneda.

43 44 45 46 47 48 49 50

Estos factores repercutieron de manera muy negativa en la economía argentina a partir de 1998. La retracción en los flujos de capitales internacionales generó una restricción crediticia a nivel local, que afectó tanto al sector público como al privado. Por un lado, las provincias debieron soportar un aumento en la tasa de sus préstamos, mientras que la falta de crédito para pequeñas y medianas empresas provocó una reducción en los niveles de inversión y de empleo. De ahí en más la recesión económica se profundizó y la desocupación no paro de crecer.

Por otra parte la depreciación del Real brasileño y de otras monedas a partir de 1995, determinó una clara sobrevaluación del Peso por estar fijado al Dólar.

51 52La imposibilidad de competir con las importaciones procedentes de Brasil (libres de aranceles tras la creación del MERCOSUR), golpeó mucho a las empresas agropecuarias y manufactureras.

Para fines de 1999, cuando asumió el gobierno

Fernando De la Rúa, estaba claro que la situación no podía mantenerse sin tomar alguna medida de fondo.

53 El problema más grave del país era la pesada carga de la deuda pública que se había acumulado como consecuencia de los elevados déficit fiscales que se arrastraban desde 1995. Los tres caminos posibles eran los siguientes:

- Provocar una "dolarización" forzosa de la economía, para eliminar la incertidumbre sobre el sistema de cambio fijo entre el Peso y el Dólar. Esta opción fue lanzada por el gobierno de Menem en enero de 1999, aunque el proyecto finalmente no prosperó.

54 55 56 57 58 59

- Defender la Convertibilidad a rajatabla,

60 reduciendo el gasto público,

61 reestructurando la deuda y aplicando medidas que favorecieran la competitividad de las empresas argentinas, ya fuera restringiendo las importaciones o eliminando impuestos y cargas sociales. También se podría mejorar la competitividad referenciando el valor del Peso a otras monedas además del dólar (como el Euro o el Real) lo que brindaría un mayor margen de maniobra.

- Devaluar el Peso para poder financiar los déficit fiscales con emisión monetaria e impulsar políticas keynesianas que favorecieran una rápida recuperación de la economía. Si bien esta medida parecía a simple vista la más efectiva, era la más traumática de todas, ya que requería derogar total o parcialmente la Ley de Convertibilidad (lo que afectaría la credibilidad del país), declarar en default casi toda la deuda pública y privada, "pesificar" forzosamente la economía y arriesgarse a provocar una fuerte depreciación de la moneda con un resurgimiento de la inflación.

Fernando De la Rúa optó por el segundo camino. El Gobierno Nacional y los gobiernos provinciales decidieron impulsar una fuerte reducción del gasto público primario y aplicaron diversas medidas para favorecer las exportaciones y proteger a la industria nacional. El nuevo ministro de Economía, José Luis Machinea, decidió encarar inmediatamente un programa de ajuste fiscal avalado por el FMI, el cual incluyó reducciones del gasto público y un incremento en las alícuotas del impuesto a las ganancias. Pocos meses después el programa reveló resultados insuficientes, puesto que incluyó la disminución de salarios lo que agudizó aún más el cuadro recesivo. El año 2000 no fue sencillo para el nuevo gobierno, ya que el estallido de la

burbuja "punto com" en marzo de ese año repercutió en un incremento de las tasas de financiación (que llegaban al 14% anual en dólares) y agravó aún más la recesión de la economía local, lo que se tradujo en una menor recaudación de impuestos y en un incremento del déficit fiscal. El círculo vicioso hacía que los mercados comenzaran a desconfiar de la capacidad de la Argentina para pagar sus deudas y por eso cada vez que el Gobierno salía a pedir préstamos, le aplicaban una tasa más elevada. Además, a medida que el riesgo de una crisis en la deuda Argentina comenzaba a discutirse en los mercados y algunos políticos argentinos empezaban a proponer una formal cesación de pagos, los ahorristas contestaban retirando sus depósitos del sistema bancario por el temor a que el deterioro de los bancos les hiciera perder sus ahorros.

62

El Blindaje[editar]

El Presidente

Fernando de la Rúadebió enfrentar un contexto económico sumamente desfavorable para la economía argentina.

En octubre de 2000, se produce la renuncia del Vicepresidente

Carlos Álvarez, disconforme con hechos de corrupción que estaba llevando adelante el propio Gobierno. Esta crisis institucional provocó una primera salida de depósitos del sistema bancario que ascendió a 789 millones de pesos en octubre y a 1.038 millones en noviembre.

A comienzos del mes de noviembre, el país negoció con el FMI un multimillonario blindaje financiero, con aportes del BID, del Banco Mundial, del Gobierno de España (el mayor inversor extranjero de la Argentina) y de un grupo de bancos privados que operaba en el país. El "Blindaje" finalmente se aprobó en el mes de diciembre y alcanzó una suma cercana a los 40 mil millones de dólares, sin embargo, para otorgarlo, el FMI impuso una serie de condiciones: el congelamiento del gasto público primario a nivel nacional y provincial por cinco años, la reducción del déficit fiscal y la reforma del sistema previsional, para elevar a 65 años la edad jubilatoria de las mujeres.

El desembolso de los fondos se realizaría en forma escalonada, durante dos años, con el monitoreo del FMI sobre la marcha de las cuentas públicas. El único destino de ese dinero sería el pago de deudas, para aumentar la confianza de los inversores y, en consecuencia, bajar el costo del financiamiento para el Gobierno y el sector privado.

63

Sin embargo, el “Blindaje” solo permitió revertir el retiro de depósitos hasta marzo de 2001. A principios de ese mes comenzaron a circular evidencias de que Argentina no lograría cumplir con las metas de gasto público y déficit fiscal comprometidas con el FMI, con lo cual peligraban los futuros desembolsos. Los rumores de Default se reiniciaron y con ellos la salida de depósitos: a lo largo del mes de marzo se produjo una fuga de depósitos de 5.543 millones de pesos/dólares, la mayor salida mensual de depósitos de toda la historia Argentina. En ese contexto se produce la renuncia del Ministro de Economía

José Luis Machinea y su reemplazo por

Ricardo López Murphy. Cuando el nuevo ministro anuncia su programa de ajuste fiscal para el resto del año por 2.000 millones de pesos, incluyendo recortes de fondos para áreas como salud o educación, se produce una fuerte reacción popular y la renuncia de varios miembros del Gabinete Nacional, lo cual acentúa los pronósticos negativos. El propio ministro López Murphy se ve obligado a abandonar el Gobierno tan solo 15 días después de haber asumido en su puesto. En ese contexto, Fernando De la Rúa ofrece el cargo de Ministro de Economía a Domingo Cavallo, considerando que era el único capaz de conducir al país hacia la reactivación económica. Como primera medida Cavallo consiguió firmar, en el mes de mayo, un acuerdo con el FMI, a pesar de no haberse cumplido las metas de gasto público y déficit fiscal planteadas para el primer trimestre de 2001. El organismo por su parte elogió los esfuerzos de las autoridades argentinas para que los acreedores ingresaran en una operación de canje voluntario de deuda orientada a reducir los requerimientos financieros del gobierno durante los próximos tres o cuatro años, lo cual permitiría avanzar hacia una situación de financiamiento sustentable en el mediano plazo. Sin embargo, para el mes de julio ya era evidente que las provincias no conseguirían nuevo financiamiento de los bancos y que el gobierno nacional había perdido el acceso al mercado de bonos.

El Megacanje[editar]

Torre del Banco de la Provincia de Buenos Aires en la

Capital Federal. La situación de las deudas provinciales era más compleja de resolver que la de la deuda nacional.

La deuda más onerosa y la que generaba más problemas era la de las provincias, contraída en su mayoría con bancos argentinos. La deuda pública provincial ascendía a 16 mil millones de dólares y durante el año 2001 había significado pago de intereses por 3.500 millones de dólares.

Por pedido del Poder Ejecutivo, el Congreso Nacional aprobó una delegación de facultades, aunque con una limitación importante: no autorizó a afectar la recaudación impositiva como garantía de la deuda pública, a pesar de que sí aprobó la creación del Fondo de Crédito Público a integrarse con el producido del Impuesto a las Transacciones Financieras. La limitación al uso de impuestos como garantía decidida por el Congreso, impedía ofrecer un canje que incluyera a la deuda pública provincial, porque ésta ya estaba garantizada por los impuestos de la Coparticipación Federal y ningún tenedor de esa deuda la hubiera canjeado por bonos nacionales no garantizados. Tampoco se podía apuntar a reducir la tasa de interés, porque la ausencia de garantías especiales obligaba a ofrecer tasas de mercado como para que los tenedores de bonos nacionales accedieran voluntariamente al canje. Por consiguiente, el denominado "Megacanje" tuvo que diseñarse excluyendo a la deuda pública provincial y como operación a tasas de mercado.

Domingo Cavallo logró convencer a varios gobernadores justicialistas para que avalaran la iniciativa, muchos de los cuales expresaron su apoyo ante el Presidente De La Rúa. Sin embargo, para aquel entonces el Presidente no contaba con el aval de la

Alianza en el Congreso ya que este proyecto era visto como una resignación de soberanía.

El lanzamiento del Plan de Competitividad y el Megacanje de deuda, tuvieron éxito en revertir la salida de depósitos bancarios e incluso permitieron una significativa recuperación fiscal durante los meses de abril, mayo y junio. Así, a la fuerte salida de depósitos de marzo, siguieron aumentos de depósitos de 184 millones en abril, 828 millones en mayo y 562 millones en junio. El déficit fiscal del sector público, que había sido de 3.018 millones en el primer trimestre del año, descendió a 2.192 millones en el segundo trimestre.

Durante la primera semana de julio, la provincia de Buenos Aires y otras provincias fuertemente endeudadas, declararon que para el segundo semestre tenían una necesidad financiera conjunta no inferior a los 3.000 millones de dólares y requirieron apoyo del gobierno nacional para conseguir 300 millones durante esa semana. A pesar del apoyo brindado por el Ministerio de Economía y la Jefatura de Gabinete, no fue posible conseguir esa cifra y el Banco de la Nación terminÓ haciendo un préstamo para el que no tenía recursos genuinos. A la semana siguiente, la licitación de Letras del Tesoro Nacional determinó una tasa de corte del 16% anual para plazos de 180 días.

Ante esta situación, Cavallo lanzó el programa de “déficit cero”, según el cual la recaudación efectiva de cada mes se aplicaría en primer lugar al pago de los intereses de la deuda y el saldo se utilizaría para el resto de los gastos del sector público. Este programa llevó al ministro a aplicar una reducción de salarios y jubilaciones del 13% que trajo aparejada una nueva profundización de la crisis socio-económica que vivía el país. A pesar de estos anuncios, volvieron a aparecer las dudas sobre la capacidad de la Argentina para afrontar las amortizaciones de capital de la deuda provincial, así como de la parte aún no diferida de la deuda nacional. Estas dudas provocaron una nueva salida de depósitos bancarios que ascendió a 5.268 millones de pesos durante julio y a 2.091 millones de pesos durante agosto.

La nueva crisis de confianza desatada en julio requirió una nueva negociación con el FMI para movilizar apoyos externos que permitieran frenar la salida de reservas del Banco Central y del sistema financiero. Esta negociación debía incluir no sólo la Ley de Déficit Cero sino también una reestructuración completa de la deuda nacional y provincial que permitiese bajar la carga de intereses que estaba pagando el país en el 2001: se debía bajar de l4.000 millones de dólares (11.000 la Nación y 3.000 las provincias) a no más de 7.000 millones de dólares (5.500 la Nación y 1.500 las provincias). Estas negociaciones fueron complejas y concluyeron con la aprobación de un nuevo préstamo de 8.000 millones de dólares, de los cuales 5.000 millones fueron desembolsados el 10 de septiembre para reforzar la liquidez del Banco Central y del Sistema Financiero, y 3.000 millones quedaron para ser desembolsados entre noviembre de 2001 y marzo de 2002 como apoyo a la reestructuración de la deuda. Además continuaban en vigencia los desembolsos pendientes del “Blindaje”.

El nuevo acuerdo con el FMI consiguió frenar la salida de depósitos durante septiembre y octubre, pero el lanzamiento de la reestructuración de la deuda debió demorarse hasta el 1º de noviembre debido a las numerosas voces que proponían el Default durante la campaña electoral que culminó el 14 de octubre. Para avanzar con la reestructuración de la deuda era necesario contar con la autorización para utilizar los impuestos, en particular el Fondo de Crédito Público, como garantía de pago. Luego de la elección de octubre, el Presidente Fernando De La Rúa consideró que se daban las condiciones de necesidad y urgencia para legislar sobre el programa de reestructuración de Deuda Pública Nacional y Provincial utilizando los mecanismos que en esa circunstancia la Constitución Nacional otorga al Ejecutivo. Así, el 1º de noviembre fue firmado el Decreto de Necesidad y Urgencia 1387, que permitió llevar delante de inmediato el canje de la deuda pública nacional y provincial por préstamos garantizados por impuestos federales. Ésta iba a ser la Fase 1 de un canje integral de la Deuda Pública Nacional y Provincial que quedaría completado una vez que, con acuerdo del FMI y demás organismos multilaterales de crédito, se pudiera llevar a cabo la Fase 2, para canjear todos los bonos en manos de tenedores externos.

La Fase 1 de la reestructuración integral de la deuda se llevó a cabo entre el 1º de noviembre y el 15 de diciembre y quedó concluida ese día por un monto de 55.000 millones de dólares, a una tasa de interés no superior al 7% anual y con plazos 3 años más largos que los originalmente pactados. Esta exitosa operación significó para la Nación y las provincias en su conjunto una reducción de mas de 4.000 millones de dólares de intereses anuales (2 mil millones la Nación y 2 mil millones las provincias) y un corrimiento de todas las cuotas de amortización para después del año 2005.

Hacia mediados de diciembre, los acreedores de las provincias, fundamentalmente los bancos comerciales locales, habían aceptado canjear voluntariamente sus acreencias por el préstamo consolidado.

La deuda pública nacional, que ascendía a 118 mil millones de dólares, constaba de tres componentes: a) la deuda con organismos multilaterales y gobiernos del exterior por 30 mil millones de dólares, cuyos términos contractuales no incluían una prima de riesgo elevada, y podía ser refinanciada en forma normal; b) La deuda con acreedores no oficiales que había sido transformada en un préstamo garantizado, a tasa de interés no superiores al 7 % anual y a plazos 3 años mas largos que los originalmente planeados. Se habían presentado voluntariamente a este canje acreedores por 39 mil millones de dólares, entre los cuales estaban los bancos locales, los fondos de pensiones y tenedores de bonos, residentes en Argentina y en el exterior, que decidieron aceptar la ley argentina y la garantía ofrecida por el gobierno Argentino; c) Los bonos en manos de tenedores, preponderantemente del exterior, que no habían participado en el canje por el préstamo garantizado, que ascendían a 40 mil millones de dólares. Estos bonos devengaban una tasa de interés promedio del 10 % anual.

La transformación de 39 mil millones de bonos y préstamos anteriores al préstamo garantizado suponía una economía de intereses, esta vez para el presupuesto nacional, de otros 2 mil millones de dólares, es decir una reducción absoluta, muy parecida a la que obtenían las provincias por su deuda.

[cita requerida]

Según testimonio del entonces Ministro de Economía,

Domingo Cavallo, el 15 de enero de 2002 se iba a lanzar una propuesta de canje para los bonos aún no transformados en préstamo garantizado, que en la práctica significaría una reducción a la mitad de su factura de intereses. Es decir que se esperaba conseguir otra reducción adicional de 2 mil millones de dólares en el costo anual de intereses para el presupuesto nacional. Para esta oferta ya se había designado un comité de asesores financieros que habían aceptado integrar: Jacob Frenkel de Merryl Linch, Bill Rhodes de Citigroup y Joe Ackerman del Deutsch Bank. Por el megacanje fueron procesados representantes del Estado Nacional, con antigüedad en el desempeño de puestos laborales en dependencias de la Administración Pública en carácter de empleados y, también, en el ejercicio de la función pública al momento en que ocurrió el sustrato fáctico en cuestión.

64 el juez Ramos procesó al actual diputado por el PRO y expresidente del Banco Ciudad Federico Sturzenegger; al ex ministro de Economía Domingo Cavallo; y al estadounidense David Mulford, pero ex funcionario permanece prófugo.

65

En definitiva, la deuda pública de la Nación y de las provincias seguiría siendo de 134 mil millones de dólares, pero con un costo anual de intereses inferior al de 2001 en 6 mil millones de dólares. Ello haría posible alcanzar la meta del déficit cero en todas las jurisdicciones desde 2002.

[cita requerida]

Con déficit cero, este nivel de deuda se mantendría constante hasta 2005. A partir de allí la Nación y las provincias deberían generar superávit fiscal, para afrontar las amortizaciones del capital adeudado o acceder nuevamente al mercado voluntario de crédito demandando montos equivalentes a esas amortizaciones.

[cita requerida]

Ese mismo año el Congreso aprobó la Ley de "Déficit Cero", que preveía reducciones de gastos primarios por parte de las provincias y la Nación, equivalente a 6 mil millones de dólares anuales. Sin embargo existían dudas sobre el éxito del plan, derivadas de la caída de la recaudación impositiva que se había producido durante el cuarto trimestre de 2001. Como financiamiento puente para un eventual déficit transitorio de las provincias durante los primeros meses de 2002, se había previsto la emisión de

letras de consolidación de deudas provinciales (LECOPs), las que por algún tiempo servirían como monedas no convertibles, que serían rescatadas con superávits fiscales, una vez superada la crisis financiera y normalizada la recaudación impositiva.

66

El Corralito[editar]

|

| Este artículo o sección necesita referencias que aparezcan en una publicación acreditada, como revistas especializadas, monografías, prensa diaria o páginas de Internet fidedignas. Este aviso fue puesto el 4 de julio de 2013.

Puedes añadirlas o avisar al autor principal del artículo en su página de discusión pegando: {{subst:Aviso referencias|Historia de la deuda externa argentina}} ~~~~ |

Cuando se lanzó la fase 1 de la reestructuración de la deuda, los bancos locales comenzaron a señalar que la falta de liquidez de los préstamos garantizados podría crearles problemas de caja. La prensa comenzó a señalar a los bancos que más habían prestado a las provincias como los que podrían encontrar dificultades y esto provocó una nueva salida de depósitos del Sistema Bancario. Mientras que en septiembre y octubre el nivel de depósitos se había mantenido estable, durante el mes de noviembre se produjo una salida de 2.917 millones de dólares, concentrada básicamente en la última semana del mes, que es cuando arreciaron los rumores y los bancos debían resolver si se presentaban o no a la fase 1 del canje.

Para frenar esta nueva salida de depósitos no existía otra alternativa que concluir exitosamente la reestructuración integral de la deuda pública nacional y provincial, en el más breve plazo posible. En este contexto, Domingo Cavallo inició una nueva negociación con el FMI para lograr los desembolsos pendientes del “Blindaje” y los 3.000 millones de dólares que habían sido aprobados en agosto, precisamente para apoyar la reestructuración de la deuda. La única exigencia del FMI era la presentación ante el Senado de la Nación de un proyecto de ley de Coparticipación Federal de Impuestos a discutir durante el año 2002, y la aprobación de la Ley de Presupuesto Nacional para el año siguiente. En una reunión de gobernadores convocada por el Senador Ramón Puerta, se había logrado un acuerdo sobre el proyecto de ley de Coparticipación Federal de Impuestos al que se daría estado parlamentario antes de fin de año.

La situación cada vez empeoraba más y en los últimos días del mes de noviembre se produce un agotamiento de la liquidez del sistema financiero, por lo que el 1º de diciembre de 2001 se decide establecer controles de cambios y restricciones al retiro de dinero en efectivo de los bancos. La medida fue oficialmente denominada como la "Bancarización" de la economía (ya que pronto generó un boom en las transferencias bancarias y en la utilización de tarjetas de débito), aunque popularmente se la conoció como el "Corralito" ante la imposibilidad de poder retirar dinero en efectivo de manera normal. Según el compromiso del ministro Cavallo, las restricciones se iban a levantar el 1º de marzo de 2002, fecha para la que se esperaba tener cerrada la segunda etapa de la reestructuración de la deuda y conseguida la reducción anual de intereses de 6 mil millones de dólares. Mientras tanto los depositantes conservarían sus depósitos en la moneda que ellos quisieran y podían realizar sus pagos en Argentina utilizando cheques, tarjetas de débito o transferencias bancarias, pero tendrían limitaciones para transformarlos en pesos o dólares billetes y para hacer pagos al exterior, los cuales debían ser autorizados por el Banco Central.

Los bancos que luego de levantarse las restricciones tuvieran dificultades para atender el retiro de depósitos por falta de liquidez, deberían reestructurar sus obligaciones según el procedimiento contemplado en el artículo 35 bis de la Ley de entidades financieras.

Simultáneamente con el levantamiento de estos controles, se pensaba dejar flotar el Peso Argentino dentro de una banda definida por el valor del Dólar y el valor del Euro, con lo que mientras el Euro fuera más débil que el Dólar, el Peso podría devaluarse hasta alcanzar el valor del Euro. Si el Euro pasara a valer más que el Dólar, como efectivamente ocurrió en mayo de 2002, el Peso volvería a quedar pegado al Dólar, pero a un dólar más débil, y, por tanto, más favorable a las exportaciones argentinas. La inflación por su parte se habría mantenido al nivel del 2 o 3 % anual, como había ocurrido durante los años normales de la convertibilidad y la recuperación de la normalidad financiera habría revertido la caída de la recaudación de IVA y Ganancias.

Además, para comienzos del 2002 se contemplaba que el Banco Central dispondría de reservas adicionales por más de 4 mil millones de dólares, como margen de maniobra, ya que todo el proceso sería acompañado por el FMI, organismo que se había comprometido a desembolsar 3 mil millones de dólares cuando se aprobó el aumento de la asistencia en agosto de 2001 y estaba pendiente el desembolso de la cuota del blindaje correspondiente al cuarto trimestre de 2001, por 1.260 millones de dólares.

67

En el proyecto de Ley de Presupuesto del Poder Ejecutivo para el año 2002, se había incluido una partida de 5.500 millones de dólares para intereses (exactamente la mitad de lo presupuestado para el 2001) en total acuerdo con los resultados que se esperaban obtener del programa integral de reestructuración de deuda. Con la implementación de la Fase 2 y el canje de los 40.000 millones de dólares en bonos que no habían entrado en la Fase 1, esa sería la cifra de intereses.

El 19 de diciembre debía constituirse la nueva Comisión de Presupuesto de la Cámara de Diputados de la Nación para iniciar la discusión en presencia del Secretario de Hacienda, Dr. Jorge Baldrich el día 20. Si se lograba aprobar el presupuesto durante la segunda semana de enero, el FMI y los otros organismos internacionales de crédito darían su apoyo para la Fase 2 de la reestructuración que tenia fecha de lanzamiento para el 15 de enero de 2002 e iba a ser completada antes del 15 de febrero del mismo año.

Según el propio Ministro Domingo Cavallo, el país estaba a dos meses de reasegurar el establecimiento completo del equilibrio fiscal y la restauración de la confianza financiera mediante una operación que iba a reducir a la mitad la carga de la Deuda Pública Nacional y Provincial y limpiaría de vencimientos de capital los próximos 3 años.

La crisis institucional[editar]

|

| Este artículo o sección necesita referencias que aparezcan en una publicación acreditada, como revistas especializadas, monografías, prensa diaria o páginas de Internet fidedignas. Este aviso fue puesto el 4 de julio de 2013.

Puedes añadirlas o avisar al autor principal del artículo en su página de discusión pegando: {{subst:Aviso referencias|Historia de la deuda externa argentina}} ~~~~ |

20 de diciembre de 2001. Desmanes y Saqueos en todo el país, principalmente en Capital Federal y el Gran Buenos Aires.