En septiembre de 2018 publicamos aquí “Economistas: “buenos muchachos” el resumen y actualización de un trabajo elaborado poco más de un año antes analizando las proyecciones del Relevamiento de Expectativas del Mercado (REM) y su -pobre- fiabilidad, comparándolas con los también pobres resultados de las proyecciones elaboradas por la Reserva Federal de los EE.UU. (un chirlo a quienes se montaron sobre este estudio sin reconocer la fuente).

Días atrás un tweet de @JARegnault “La “inteligencia bursátil” argenta es tan capaz, que ni el 48% -menos que si tiro una moneda- le acierta al signo en que cierra ese mismo mes (ISMA)”, nos llamo la atención como para avanzar en el asunto de la capacidad proyectiva del establishment bursátil local.

Desde junio de 2017, a cargo de Gonzalo Bardin, de la Universidad de San Andrés y de Manual Oyhamburu de la Bolsa de Comercio (nombramos también a Gabriel Basaluzzo y Francisco Cucullu), se viene publicando el Índice de Sentimiento del Mercado Argentino, ISMA, que coteja dos veces al mes (cerca del día 1 y el 15) la visión de distintos profesionales sobre la tendencia del mercado accionario a fin de ese mes (menos de 30 y 15 días) y a 3, 6 y 12 meses vista. Lo que se pide a los encuestados es que definan su visión del mercado y que la clasifiquen como alcista, neutral o bajista. Al 15 de enero último se acumulan 17.611 estimaciones, correspondientes a 62 compulsas (27% durante un mercado alcista y el resto, uno bajista) con una media de 87 respuestas (de 13 a 140) anónimas. A grandes rasgos el 37% de los encuestados se definen como asesores, 31% como operadores, 12% research, 9% gerentes de inversión o comerciales, 6% portafolio managers 4% analistas y 3% directores. Es decir que casi tres cuartos de quienes participaron tienen una actividad y contacto directo con el público, lo que haría que su opinión sea significativa para la suerte de los inversores.

Es cierto que no son números “grandes” con los cuales podamos sacar conclusiones robustas (la muestra, de ser aleatoria, correspondería a un universo de no más de 1.000 individuos al +/-10% de error) pero, además de ser la única información que se elabora en el país en este sentido, parece lo suficientemente abarcativa como para considerarla un instrumento con el cual estimar la fiabilidad de la visión/consejos del establishment bursátil. Pero antes de avanzar dos cuestiones: la primera es que es una visión neutral, lo que decidimos definir como una variación de +/- 2% para el periodo bajo análisis. La segunda es que es una suba y que una baja en un país de alta inflación como el nuestro, escogiendo el rendimiento del Merval en dólares libres como parámetro.

A FIN DE MES

Durante el periodo bajo análisis la visión de consenso de los profesionales del sistema, para el mes en curso (relación Bulll/Bear del ISMA), fue alcista el 72% de las veces (82% en la “pata” alcista, 71% en la bajista) si bien solo el 45% de los meses en cuestión finalizó del lado ganador (59% en el ciclo alcista, 40% en el bajista, con media histórica, desde julio de 1986, de 57%) y fue bajista el 23%, frente al 55% de los meses que terminaron del lado perdedor. En la primera medición del mes 81% de las visiones fueron alcistas y en la de mediados 68%.

El 48% de las veces “la inteligencia” bursátil agregada acertó el signo de cierre mensual; cuando estimaba una suba (con un retorno promedio de -0.55%) el mes finalizó del lado ganador 46% de las veces y al proyectar una baja (el retorno promedio fue -0.67%) el índice retrocedió el 53% de las veces.

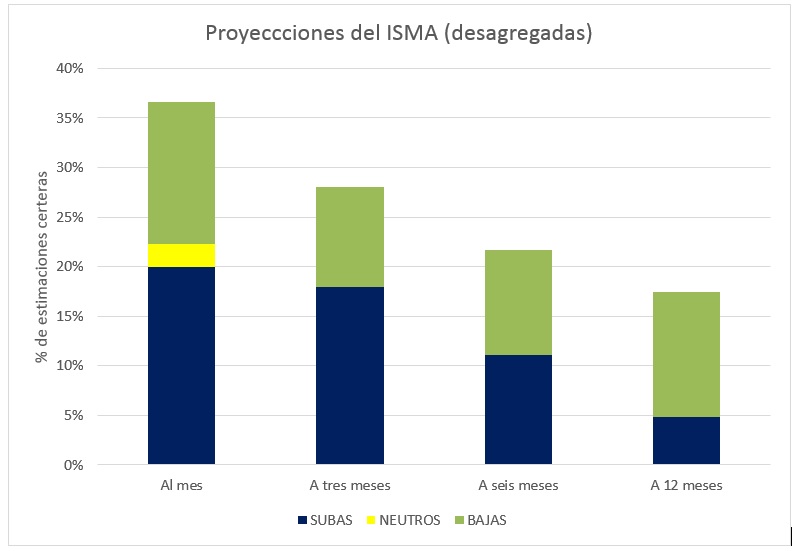

Al desagregar las proyecciones por cantidad de participantes (5.054 estimaciones individuales) el 37% acertaron con el signo de cierre del mes, el 20% al predecir un cierre alcista, 2% al hablar de un mes neutro y 14% al hacerlo de una baja.

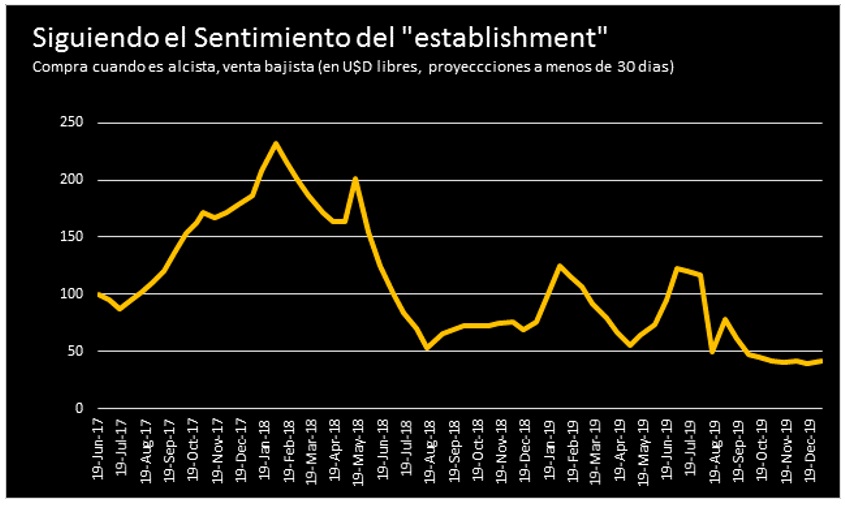

Como ejercicio y llevando esto a la práctica, de haber comprado índice Merval -sin costos- cuando el consenso apostaba a una suba, vendiendo cuando apuntaba a una baja, la perdida llegaría a 59% del capital inicial en dólares libres (en consonancia con las estimaciones de Regnault).

A TRES MESES

El consenso de las 53 encuestas con resultados fue alcista el 85% de las veces (13% bajista), si bien solo el en 43% de los casos la evolución del mercado fue alcista a tres meses vista.

El 38% de las veces “la inteligencia” acertó el signo de la evolución del mercado a fin de esos casi 90 días. Cuando esperaba una suba (con un rendimiento promedio de -8.49%) acertó 40% de las veces, y cuando esperaba una merma (con un rendimiento de +1.11%) 29%.

Al desagregar las proyecciones (4.759 respuestas) 28% de los respondientes acertaron el signo de la evolución de las acciones, 18% al estimar una suba y 10% una merma.

A SEIS MESES

El consenso de las 51 encuestas con resultados fue alcista el 98% de las veces, si bien solo el en 27% de los casos la evolución del mercado fue alcista a seis meses vista.

El 29% de las veces “la inteligencia” acertó el signo de la evolución del mercado a fin de esos casi 120 días. Cuando esperaba una suba (con un rendimiento promedio de -15.2%) acertó 28% de las veces, y cuando esperaba una merma (con un rendimiento de -0.69%) 100% (fue un solo caso).

Al desagregar las proyecciones (4.505 respuestas) 22% de los respondientes acertaron el signo de la evolución de las acciones, 11% al estimar una suba y 11% una baja

A DOCE MESES

El consenso de las 35 encuestas con resultados fue alcista el 100% de las veces, si bien solo el en 6% de los casos la evolución del mercado fue alcista a tres meses vista.

El 5% de las veces “la inteligencia” acertó el signo de la evolución del mercado a fin de esos casi 365 días. Cuando esperaba una suba (con un rendimiento promedio de -30.03%) acertó 6% de las veces. No hubieron estimaciones globales de baja.

Al desagregar las proyecciones (3.293 respuestas) 17% de los respondientes acertaron el signo de la evolución de las acciones, 5% al estimar una suba y 12% una baja.

MORALEJA

a) Cuidado. Dentro del mes, apenas 1 de cada 2.1 pronósticos agregados acertó al signo de cierre del mercado y 1 de cada 2.7 pronósticos individuales. A tres meses 1 de cada 2.6 pronósticos agregados fue certero y uno de cada 3.6 pronósticos individuales. A seis meses 1 de cada 3.5 pronósticos globales y 1 de cada 4.5 pronósticos individuales y a doce meses, 1 de cada 20 pronósticos globales y 1 de cada 5.9 pronósticos individuales. En ningún caso se supero la chance del 50/50 o 1 cada dos.

b) Cuidado. Apreciamos en las profesiones de nuestro mercado un claro sesgo a estimar/proyectar un futuro alcista, tendencia que crece a medida que se estira el horizonte temporal, que va por encima de cualquier evidencia histórica y razonabilidad matemática o lógica (¿voracidad por vender mercado?).

c) Cuidado. Si bien -como en otras ciencias sociales- los resultados agregados de las proyecciones individuales parecerían ser más certeros que dichas proyecciones, su certidumbre decae en el tiempo de manera casi lineal.

d) Cuidado. Si bien los profesionales parecerían corregir sus estimaciones a medida que nos acercamos al vencimiento de las mismas (de 30 días a 15 días) en el sentido correcto, aun así, su error es superior a lo estadísticamente esperable (tirando una moneda le acertaríamos más veces).

e) Cuidado. Si bien los profesionales parecerían ser más certeros en la estimación de las mermas que las subas (las predicciones de baja tenderían describir una “J”, en consonancia con la teoría -más certidumbre a corto y largo plazo, menos al mediano- mientras las alcistas decaen de manera casi lineal), aun así, están en todos los casos debajo de la chance aleatoria (esto pone en dudas la razonabilidad de la estrategia de “jugar en contra” de la opinión del mercado).

f) Cuidado. Puede pensarse que los resultados obedecen a que el periodo en cuestión fue básicamente bajista, pero en este caso no deja de llamar la atención la incapacidad o renuencia de los profesionales a adaptar su visión a la realidad del mercado. Eso nos lleva a pensar que los mejores resultados que se obtendrían durante un mercado alcista, dada la fuerte tendencia de los profesionales a proyectar subas, no obedecerían a su propia capacidad, sino que serían simple fruto de esta tendencia (cuyo análisis merece otro comentario). Durante la “pata alcista” de la muestra, del 19/6/17 al 1/2/18, dentro del mes 82% de las proyecciones globales fueron alcistas y el 59% de los meses cerraron ganadores (2.1 de cada 3)

g) Cuidado. Así como el espejismo del incremento aparente de la fiabilidad de las proyecciones profesionales durante los periodos alcistas, podría servir de argumento de venta para capturar más inversores, retroalimentando y exacerbando la suba, la situación contraria podría presentarse durante los ciclos bajistas. Dada la dominancia del sesgo cognitivo de “la negatividad” este juego seria claramente adverso para el desarrollo del mercado d ecapitales.

h) Cuidado. La data disponible para este comentario es lo suficientemente parcial como para no tomar las conclusiones como nada mas que indicios sobre una situación más amplia. ¿Cuánto?, no lo sabemos. Estrictamente, una muestra no representa más que los resultados de esa muestra y deja fuera muchos otros eventos. Por caso, nos consta que L.Ch y su gente -operadores mediano grande del mercado- que no participaron de la muestra, el año pasado obtuvieron un rendimiento en dólares en torno a 20%, si bien la evidencia anecdótica que disponemos sugieren que fueron un “outliner” (aunque podría haber más). Por otro lado, no disponemos de datos comparables de otros mercados, para ver si lo encontrado responde a una situación general o es propia de nuestra plaza.

Por último, no podemos sino felicitar y encomiar a Gonzalo, Manuel y su gente -que sabemos lo hacen todo “a pulmón”- para que continúen y expandan su tarea, que nos permite conocer mas de fondo la realidad de nuestro sistema bursátil, y que alcanzada una masa crítica (no menos de cinco años de data) permitiría hacer un “estudio” muy por encima de este simple comentario.