Los constantes titulares mediáticos que rodean la guerra comercial con China han eclipsado temporalmente otro peligro que se está gestando lentamente. Si bien la geopolítica ha sido el claro catalizador de los recientes movimientos del mercado, la atención se centrará en el crecimiento de los beneficios corporativos en las próximas semanas. Los estrategas de renta variable de Morgan Stanley anticipan que los resultados del tercer trimestre mostrarán una desaceleración definitiva en el crecimiento de los beneficios de las empresas cotizadas en bolsa más grandes.

Pero esperan que la situación sea peor para las compañías más pequeñas, que ya han sufrido dos trimestres consecutivos de crecimiento negativo de beneficios. El crecimiento de los beneficios por acción para el índice S&P 1000 que combina empresas de mediana y pequeña capitalización se estima en un -8% interanual en el tercer trimestre.

"En nuestra opinión, este es el mayor riesgo para la expansión económica que no se discute entre los inversores minoristas", dijo Michael Wilson, el estratega jefe de acciones de Morgan Stanley, en una nota reciente a clientes.

"También es el área de la que tenemos convicción, sin importar lo que pase con el comercio, es decir, la recesión de los beneficios está aquí y es probable que empeore antes de mejorar".

Las acciones de pequeña capitalización se han quedado rezagadas significativamente durante el último año en medio de la preocupación generalizada de que la guerra comercial podría hundir la economía mundial. Las empresas más pequeñas y más orientadas al mercado interno han estado en el punto de mira cuando los inversores rotaron hacia los bonos y otros activos que se consideran más seguros.

Una prolongada caída de los beneficios empresariales podría poner en peligro la contribución del público general a la economía si las empresas responden disminuyendo la contratación. Este último es un gran riesgo para una economía estadounidense que se ha mantenido principalmente por el gasto del consumidor.

La recesión de las ganancias que Wilson espera es la base de su cautelosa visión del mercado de valores en general. Si varias compañías no cumplen con las expectativas y no brindan una guía alegre para los próximos meses, los inversores podrían experimentar una temporada de resultados difícil.

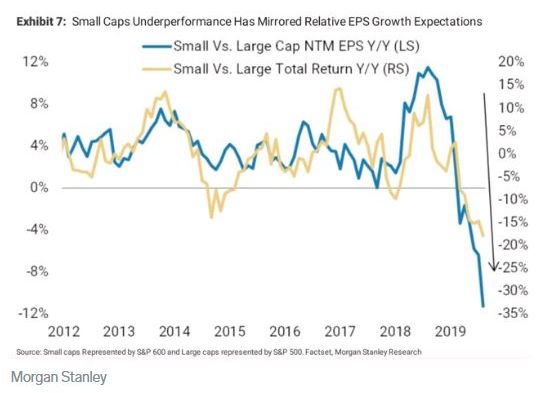

Pero Wall Street se ha dado cuenta de que no todo está bien en el mundo de las empresas de pequeña capitalización. Las expectativas de beneficios para las empresas más pequeñas en relación con las empresas más grandes se han reducido en este año, como lo muestra el siguiente gráfico.

"En nuestra opinión, este es el mayor riesgo para la expansión económica que no se discute entre los inversores minoristas", dijo Michael Wilson, el estratega jefe de acciones de Morgan Stanley, en una nota reciente a clientes.

"También es el área de la que tenemos convicción, sin importar lo que pase con el comercio, es decir, la recesión de los beneficios está aquí y es probable que empeore antes de mejorar".

Las acciones de pequeña capitalización se han quedado rezagadas significativamente durante el último año en medio de la preocupación generalizada de que la guerra comercial podría hundir la economía mundial. Las empresas más pequeñas y más orientadas al mercado interno han estado en el punto de mira cuando los inversores rotaron hacia los bonos y otros activos que se consideran más seguros.

Una prolongada caída de los beneficios empresariales podría poner en peligro la contribución del público general a la economía si las empresas responden disminuyendo la contratación. Este último es un gran riesgo para una economía estadounidense que se ha mantenido principalmente por el gasto del consumidor.

La recesión de las ganancias que Wilson espera es la base de su cautelosa visión del mercado de valores en general. Si varias compañías no cumplen con las expectativas y no brindan una guía alegre para los próximos meses, los inversores podrían experimentar una temporada de resultados difícil.

Pero Wall Street se ha dado cuenta de que no todo está bien en el mundo de las empresas de pequeña capitalización. Las expectativas de beneficios para las empresas más pequeñas en relación con las empresas más grandes se han reducido en este año, como lo muestra el siguiente gráfico.

Una reducción significativa de las tensiones en la disputa comercial podría ofrecer cierto alivio a los inversores. En ausencia de eso, será difícil evitar una recesión en 2020, según Wilson.

Parece que los inversores ya están olfateando este riesgo de recesión al huir de las acciones más expuestas directamente a la economía estadounidense.

Pero Wilson también reconoce que una resolución comercial pudiera no ser la solución de todos los problemas. Otro retraso en los aranceles puede llevar a las empresas a reducir sus gastos, ya que no tendrán la misma urgencia para realizar sus compras antes de que expire el plazo.

Teniendo en cuenta estos riesgos, Wilson dice que aún recomienda a los inversores que tengan una postura defensiva. La pregunta clave ahora es si el crecimiento se recupera o se hundirá más en una recesión mundial y estadounidense.

El riesgo de este último escenario es mayor, en su opinión.

Parece que los inversores ya están olfateando este riesgo de recesión al huir de las acciones más expuestas directamente a la economía estadounidense.

Pero Wilson también reconoce que una resolución comercial pudiera no ser la solución de todos los problemas. Otro retraso en los aranceles puede llevar a las empresas a reducir sus gastos, ya que no tendrán la misma urgencia para realizar sus compras antes de que expire el plazo.

Teniendo en cuenta estos riesgos, Wilson dice que aún recomienda a los inversores que tengan una postura defensiva. La pregunta clave ahora es si el crecimiento se recupera o se hundirá más en una recesión mundial y estadounidense.

El riesgo de este último escenario es mayor, en su opinión.

fuentes, Akin Oyedele (BI)