I. INTRODUCCIÓN

En el año 2015, por medio de la ley 27147 (B.O.: 18/06/2015) se incorporaron al Código Penal de la República Argentina (o Código Penal de la Nación; en adelante, el “CPN”) tres causales de extinción de la acción penal, en su art. 59. El texto quedó redactado del modo que sigue:

“La acción penal se extinguirá:

1) Por la muerte del imputado;

2) Por la amnistía;

3) Por la prescripción;

4) Por la renuncia del agraviado, respecto de los delitos de acción privada;

5) Por aplicación de un criterio de oportunidad, de conformidad con lo previsto en las leyes procesales correspondientes;

6) Por conciliación o reparación integral del perjuicio, de conformidad con lo previsto en las leyes procesales correspondientes;

7) Por el cumplimiento de las condiciones establecidas para la suspensión del proceso a prueba, de conformidad con lo previsto en este Código y las leyes procesales correspondientes” (el destacado es propio).

Desde los comienzos surgió el debate respecto de si, la nueva causal establecida en el art. 59, inc. 6) del CPN –reparación integral del perjuicio– podría resultar de aplicación para la extinción de la acción penal tratándose de delitos del derecho penal tributario, en los que el bien jurídico protegido es la hacienda pública.

En aquel entonces estaba vigente la ley penal tributaria 24769 (B.O.: 15/01/1997) con las modificaciones introducidas por la ley 26735 (B.O.: 28/12/2011). Esta normativa no hacía ninguna referencia al art. 59, inc. 6) del CPN citado, ni tampoco este excluía de manera alguna a los delitos de aquella, y sólo se disponía –en el art. 16 de la ley 24769 y modif.- que, el sujeto obligado que regularizase espontáneamente su situación, dando cumplimiento a las obligaciones evadidas, quedaría exento de responsabilidad penal siempre que su presentación no se produjere a raíz de una inspección iniciada, observación de parte de la repartición fiscalizadora o denuncia presentada, que se vinculase directa o indirectamente con él.

Luego, a fines del año 2017 se estableció un nuevo Régimen Penal Tributario en el Título IX de la ley 27430 (B.O.: 29/12/2017) -quedando derogada la ley anterior[1]-, en cuyo art. 16 se contempló una causal especial de extinción de la acción penal, específicamente para los delitos tipificados en los arts. 1º, 2º, 3º, 5º y 6º de dicho régimen (esto es, evasión simple, evasión agravada, aprovechamiento indebido de beneficios fiscales, evasión simple y evasión agravada de los recursos de la seguridad social). La norma establece que, en estos casos, “…la acción penal se extinguirá, si se aceptan y cancelan en forma incondicional y total las obligaciones evadidas, aprovechadas o percibidas indebidamente y sus accesorios, hasta los treinta (30) días hábiles posteriores al acto procesal por el cual se notifique fehacientemente la imputación penal que se le formula.

Para el caso, la Administración Tributaria estará dispensada de formular denuncia penal cuando las obligaciones evadidas, aprovechadas o percibidas indebidamente y sus accesorios fueren cancelados en forma incondicional y total con anterioridad a la formulación de la denuncia. Este beneficio de extinción se otorgará por única vez por cada persona humana o jurídica obligada”.

De la simple lectura del texto se advierte que, hay delitos del Régimen Penal Tributario que quedan fuera del alcance de esta posibilidad, en concreto, la apropiación indebida de tributos, la apropiación indebida de recursos de la seguridad social, y los cuatro delitos fiscales comunes (obtención fraudulenta de beneficios fiscales, insolvencia fiscal fraudulenta, simulación dolosa de cancelación de obligaciones y alteración dolosa de registros; arts. 4º, 7º, 8º, 9º, 10º y 11ª).

A lo hasta aquí expuesto cabe agregar que, el art. 4º del CPN establece que “Las disposiciones generales del presente código se aplicarán a todos los delitos previstos por leyes especiales, en cuanto éstas no dispusieran lo contrario”.

Como hemos dicho, el Régimen Penal Tributario prevé una causal especial de extinción de la acción penal, y únicamente para algunos de los delitos allí tipificados -no todos-. Ahora bien, dicha normativa no dispone expresamente la no aplicación del instituto de la reparación integral del art. 59, inc. 6) del CPN, ni respecto de aquellas figuras ni tampoco de las otras. ¿Cabría concluir entonces que el instituto de la reparación integral -art. 59, inc. 6) del CPN-, no podría aplicarse a los delitos del Régimen Penal Tributario, con el único fundamento de que, en el art. 16 de este se prevé otra causal de extinción de la acción penal, especial y distinta?

Sobre ello se pronunció la Cámara Federal de Casación Penal, por medio de su Sala 4, en el fallo que motiva estas líneas[2].

II. LOS ANTECEDENTES

Al Presidente de una empresa se le imputaba prima facie la autoría del delito de apropiación indebida de los recursos de la seguridad social, en concurso real[3].

Se trata de una figura tipificada en el art. 7º del Régimen Penal Tributario, el cual establece que: “Será reprimido con prisión de dos (2) a seis (6) años el empleador que no depositare total o parcialmente dentro de los treinta (30) días corridos de vencido el plazo de ingreso, el importe de los aportes retenidos a sus dependientes con destino al sistema de la seguridad social, siempre que el monto no ingresado superase la suma de cien mil pesos ($ 100.000), por cada mes.

Idéntica sanción tendrá el agente de retención o percepción de los recursos de la seguridad social que no depositare total o parcialmente, dentro de los treinta (30) días corridos de vencido el plazo de ingreso, el importe retenido o percibido, siempre que el monto no ingresado superase la suma de cien mil pesos ($ 100.000), por cada mes” (el destacado es propio).

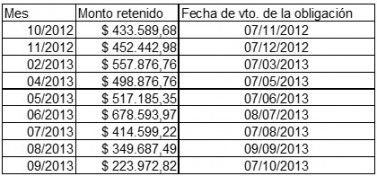

En concreto, se le atribuía haber retenido a sus empleados y no ingresado al Fisco, dentro del plazo previsto al efecto, los siguientes montos en concepto de aportes a la seguridad social[4]:

Así las cosas, la defensa del imputado se presentó ante el tribunal interviniente (Tribunal Oral en lo Criminal Federal Nº 2 de Córdoba, provincia homónima) y solicitó la aplicación a la causa del instituto de reparación integral previsto en el art. 59, inc. 6) del CPN y, en consecuencia, la extinción de la acción penal seguida contra aquel.

Para ello, el imputado ofreció la suma de $ 12.076.121,79 tomando el capital adeudado por cada uno de los períodos objeto de la acusación con más los intereses calculados a la tasa pasiva del Banco de la Nación Argentina.

En ese contexto, el Tribunal puso en conocimiento de las partes dicho ofrecimiento y las convocó a una audiencia para que expusieran sus posturas, las cuales quedaron sentadas de esta manera:

(i) la defensa explicó que “…la empresa Matricería Austral se encuentra en delicada situación económica, pero se debe tener en cuenta que la empresa auto declaró todas las obligaciones y esta es la razón por la cual la acción no se encuentra prescripta. La empresa ingresó a la moratoria, que después, no cumplió el plan a causa de la delicada situación económica”, y que el imputado era un “…empleado, siempre lo fue, la asamblea lo designa como Presidente en un período que concluyó en el año 2018”;

(ii) la representante de la AFIP se opuso al ofrecimiento y destacó que “…se trata de aportes retenidos a 300 trabajadores, que fueron las víctimas y aún sufren las consecuencias ya que aún no se pagaron los aportes…el monto impago de aportes…es de casi $20.000.000, suma actualizada resultante del capital e intereses. La diferencia surge de la tasa que utiliza para realizar el cálculo, que no utiliza la AFIP…el acusado ha solicitado permiso para viajar al exterior aún cuando tiene una deuda”; y

(iii) el Fiscal General ante el Tribunal dictaminó que “…por mandato del art. 22 del CPPF[5] las partes se encuentran obligadas de buscar la solución más justa…reparación integral es algo que excede lo económico…el verdadero perjuicio económico lo sufren los trabajadores que pretenden percibir una jubilación…con carácter previo a dictaminar me gustaría conocer cuánto representa el daño en cada uno de los trabajadores, adelantando que el Ministerio Público, de acuerdo a la ley, se encuentra de acuerdo a la resolución de estos casos bajo ese tipo de mecanismo…”.

Más tarde, el Ministerio Público Fiscal dio su consentimiento para admitir la propuesta de reparación integral luego de considerar razonable el monto ofrecido por la defensa del imputado.

Con fecha 13/02/2023, el Tribunal hizo lugar a la solicitud de reparación integral del perjuicio ocasionado. Para así resolver, el magistrado consideró que:

(i) no había impedimento legal para aplicar en el caso la reparación integral normada en el art. 59, inc. 6) del CPN;

(ii) en la reparación integral se debían atender preferentemente los intereses de la víctima (en el caso, la AFIP);

(iii) “la capacidad de pago del imputado le permite asumir la obligación de abonar en un pago único la suma de $ 12.076.121,79 en carácter de reparación” (monto resultante de aplicar el capital histórico imputado más los intereses calculados a la tasa pasiva del Banco Nación); y

(iv) la propuesta de actualización del capital histórico a dicha tasa resultaba ajustada a derecho.

Citó jurisprudencia en apoyo de su postura y agregó que su decisión “…repercute únicamente en el ámbito penal, en tanto que si existiese alguna diferencia o saldo que adeudar en el plano administrativo subsisten – si procediere – las vías habilitadas por la ley nº 11.683”.

Contra dicho pronunciamiento, la AFIP, como querellante, interpuso recurso de casación, el cual fue concedido por el Tribunal.

III. LA RESOLUCIÓN DE LA CÁMARA

La Cámara resolvió hacer lugar al recurso de casación interpuesto por la AFIP, -por mayoría- revocar el decisorio impugnado y remitir las actuaciones al Tribunal de origen a sus efectos. Sin costas.

III.1. El juez Borinsky en su voto propició por revocar el fallo del a quo con fundamento en que el Tribunal había omitido ponderar debidamente la incompatibilidad del instituto de la reparación integral -art. 59, inc. 6) del CPN-, en virtud del delito que se le imputaba al Presidente de la empresa -apropiación indebida de recursos de la seguridad social- y los métodos de extinción de la acción penal específicamente previstos en el Régimen Penal Tributario -art. 16[6]-.

En ese sentido, agregó que: “…hay una inclinación jurisdiccional mayoritaria que tiende a marginar la aplicación del instituto de la reparación integral del perjuicio (CP, art. 59, inc. 6º) para las hipótesis de hecho que resulten subsumibles en la letra del régimen penal tributario. Y ello es así en función de una interpretación relacionada con el principio de especialidad que rige para la aplicación de las leyes que regulan dicho régimen, como así también por cuestiones interpretativas relacionadas con los bienes jurídicos sobre los cuales se proyecta la legislación penal tributaria, que superan el mero cariz patrimonial. A ello se puede agregar que el nuevo régimen penal tributario (conforme ley 27.430) que establece el artículo 16 en su redacción actual es posterior en el tiempo que la inclusión del citado inciso 6º en el artículo 59 del CP, lo cual denota la voluntad del legislador de mantener este particular y más restrictivo modo de fuga del proceso a través del pago, con respecto al instituto general establecido en el Código Penal” (el destacado es propio).

Borinsky subrayó que, desde esa perspectiva, el temperamento adoptado por el Tribunal no contenía una fundamentación suficiente que contemplase lo normado por el art. 4º del CPN.

De ese modo, el camarista concluyó que la resolución impugnada no constituía una derivación razonada del derecho vigente con aplicación a las particulares constancias comprobadas de la causa, lo que evidenciaba que no podía ser considerada como acto jurisdiccional válido.

III.2. El juez Hornos votó por revocar la decisión del Tribunal con fundamento en que, aquellos casos en que exista un interés público que prevalezca sobre la voluntad de los particulares “no resultarán objeto de reparación ni de acuerdo conciliatorio”, como en los delitos que afectan bienes jurídicos supraindividuales, vgr. los cometidos contra la administración pública, el erario público, la seguridad social, el medio ambiente, en tanto exceden el daño a una víctima concreta que pueda ver satisfechas sus pretensiones a través de una conciliación o reparación económica.

Agregó que asistía razón a la AFIP en cuanto a que “…no corresponde la procedencia de la extinción de la acción penal por reparación integral del daño en casos donde se investigan delitos fiscales o contra la seguridad social -como el presente- ya que el Régimen Penal Tributario regula especiales y distintas causales para la extinción de la acción. Resultando además que la ley especial: el art. 16 del actual Régimen Penal Tributario vigente, excluye expresamente la posibilidad de extinguir la acción penal por pago en casos donde se investigan delitos de apropiación indebida de recursos de la seguridad social.

Entonces, siendo que la ley especial contiene disposiciones de solución alternativa aplicables al caso de manera específica…prevalece sobre la ley general en virtud del aludido principio contenido en el artículo 4 del código de fondo…no es posible la aplicación de la causal extintiva en los términos del art. 59, inc. 6, del C.P. a casos como el presente, toda vez que, por imperio del art. 4 del mismo digesto normativo, el objeto procesal debe circunscribirse al régimen propio previsto para el delito imputado en autos -apropiación indebida de aportes de la seguridad social-“ (sin destacado en el original).

Para finalizar, y en breves líneas, el camarista analizó si la acción penal respecto del delito de apropiación indebida de recursos de la seguridad social podría llegar a ser susceptible de reparación integral teniendo en miras el bien jurídico que la norma penal tributaria intenta proteger, o al menos una de sus fases. Al respecto, el juez Hornos puntualizó que “…la apropiación indebida de recursos de la seguridad social resulta ser una conducta delictiva cuya omisión produce perjuicios que se extienden más allá del menoscabo patrimonial al Estado (de su correcta y regular percepción de los recursos de la seguridad social)…

…estos intereses ajenos confiados al agente de retención tienen como destino las arcas públicas y su oportuno ingreso -en tiempo y forma- es determinante en el dinámico sistema que implica el sostenimiento del Sistema de la Seguridad Social, tendiente a garantizar derechos básicos de la sociedad, reconocidos constitucionalmente…

…Frente a este escenario descripto, no resulta irrazonable sostener la relevancia que el legislador le ha otorgado al tipo penal bajo estudio, y de allí su exclusión de la aplicación de la causal extintiva de la acción penal en cuestión, teniendo en miras el vital cumplimiento de las funciones de un Estado democrático, que trascienden el mero carácter patrimonial individual, ante la afectación de bienes jurídicos de la sociedad en su conjunto”.

III.3. Finalmente, el juez Carbajo votó por anular el decisorio impugnado con fundamento en que el ofrecimiento efectuado por el imputado lucía insuficiente, “careciendo de la nota de integralidad que reclama la causal extintiva aplicada”.

Sobre el punto, destacó que, en el cálculo del monto ofrecido para la reparación integral, el imputado había aplicado una tasa en relación con los intereses devengados que no era la prevista por la ley 11683.

Subrayó que “…la perspectiva del instituto se nuclea en el daño ocasionado y en la posibilidad del restablecimiento de las circunstancias a su estado anterior al hecho o, de no ser ello posible, a la satisfacción de las consecuencias disvaliosas mensurables patrimonialmente y no en la particular situación del imputado -de adverso, ello es prevalente en otros institutos, vgr. la suspensión del proceso a prueba-“ (el destacado es propio).

En ese orden, concluyó que “…el carácter integral que demanda la reparación, para resultar procedente la consecuencia extintiva, impide considerar viables aquellos ofrecimientos que no alcancen tal umbral.

Es por ello relevante que se examine de manera exhaustiva todos los aspectos que, de ser necesario, habrán de indemnizarse para lograr que la reparación resulte integral, teniendo en consideración las pautas y disposiciones de la normativa aplicable a cada caso a los efectos de su determinación” (el destacado me pertenece).

De esa manera, al igual que el juez Borinsky, Carbajo afirmó que se había comprobado en el fallo del Tribunal una fundamentación deficiente que impedía considerar la decisión como un acto jurisdiccional válido a tenor de lo normado en el art. 123 del Código Procesal Penal de la Nación[7].

IV. A MODO DE CIERRE

Si bien no pretendemos con estas líneas agotar el tema -ni mucho menos-, esperamos que sirvan para tener presente la postura de algunos de los miembros de la Cámara Federal de Casación Penal, el máximo tribunal penal que existe en la Argentina por debajo de la Corte Suprema de Justicia de la Nación, en torno a la posibilidad de aplicar el instituto de la reparación integral del perjuicio (art. 59, inc. 6) del CPN) respecto de los delitos del Régimen Penal Tributario y, en particular, la apropiación indebida de los recursos de la seguridad social (art. 7º, Título IX de la ley 27430).

Cabe tener en cuenta que, a la fecha de este trabajo, el monto para la configuración del delito es de cien mil pesos ($ 100.000) de aportes u otros recursos de la seguridad social retenidos a los dependientes con destino al sistema de la seguridad social, y no ingresados, por cada mes; un umbral relativamente bajo considerando la situación económica que atraviesa el país desde hace algunos años, que -en ocasiones- genera que muchos empleadores tengan que afrontar grandes dificultades para cumplir con sus deberes fiscales en debido tiempo y forma.

Por último, cabe mencionar que, la postura de los camaristas que se ha desarrollado en el presente, no es unánime; antes bien, pueden encontrarse sentencias de Tribunales inferiores en las que se los jueces se han pronunciado por la procedencia del instituto (inclusive, el Tribunal inferior en el caso que hemos comentado[8]).