En el plano nominal, la inflación volvió a acelerarse en marzo. Lamentablemente, hay pocas (por no decir nulas) señales en el corto plazo que indiquen una posible desaceleración sostenida. ¿Responderá el Banco Central con una nueva suba de tasas? Creemos que sí. ¿Lo hará solamente para atacar la inflación? No necesariamente, también para mantener a raya a los dólares financieros, en línea con las recientes adecuaciones en los parkings. Ante una sequía histórica, el FMI tomó nota y redujo las metas de reservas. ¿Alcanza? Difícilmente. Paralelamente el Fondo no modificó la meta fiscal: ¿cuál es el esfuerzo implícito? A pesar del rebote de enero, datos adelantados de actividad siguen apuntando a una recesión en 2023. Por último, comenzó el nuevo “dólar soja” (esta vez también “dólar agro” para economías regionales). Similitudes y diferencias con los programas anteriores.

La nominalidad, lanzada

La inflación volvió a acelerarse en marzo, como destacamos en el Resumen Semanal. El IPC Nacional aumentó un notable 7,7% m/m, acelerando 1,1 p.p. en relación con el guarismo de febrero. Asimismo, en su medición interanual el indicador mostró un alza de 104,3%, la mayor variación desde 1991.

Los datos de Q1 anticipan un 2023 muy caliente en materia de precios. Durante el primer trimestre del año el IPC Nacional acumuló una suba de 21,7% (vs +16,1% en igual período de 2022). Así, la inflación anualizada de Q1 ya roza el 120%, muy lejos de las proyecciones iniciales del Gobierno (60% anual), y del objetivo de Massa de alcanzar un valor de 4% m/m. En este sentido, cabe destacar que ninguno de los fundamentals macro apunta a una inflación mensual por debajo del 6%-7% para lo que resta del año.

En este contexto, el BCRA volvería a aumentar la tasa de política monetaria. Todo parece indicar que, luego de conocerse el -muy mal- dato inflacionario de marzo, el banco central incrementaría la tasa de las Leliq. Bajo el esquema actual, el BCRA define la tasa de política monetaria dentro de un “corredor”, donde las tasas del Tesoro -convalidadas en licitaciones primarias- hacen de “techo”. En marzo, el Mecon colocó LEDES a una TEA promedio de 124%, incrementándola en 6 p.p. vs. la TEA de febrero. De esta manera, la autoridad monetaria tiene margen para volver a subir la tasa de las Leliq -y por ende la de plazos fijos y pases-, que hoy rinde una TEA de 113,3% (78% TNA). Si bien aún se desconoce la magnitud de la suba, de repetirse el comportamiento del último mes cabría esperar un incremento de al menos 3 p.p., llevándola la TNA a 81% (119,4% TEA).

Ahora bien, ¿es suficiente esta suba para desacelerar la inflación? La respuesta es no. De hecho, en un contexto de expectativas totalmente desancladas, sin un plan integral con objetivos fiscales-monetarios claros, y con una inflación que posee un fuerte componente inercial, el incremento de tasas persigue otros objetivos. En primera instancia, apunta a preservar la -ya de por sí anémica- demanda de activos en moneda local, intentando mantener en terreno positivo las tasas de interés en pesos. Esto último es un pedido explícito del FMI, quien en su última revisión volvió a poner énfasis sobre el tema. En segundo lugar, y quizás más importante, el Gobierno intenta contener una corrida hacia los dólares alternativos, ya que esto podría significar un fogonazo inflacionario adicional (en un contexto en el que el pass-through de las cotizaciones alternativas es cada vez mayor, dadas las crecientes restricciones a las importaciones -entre otros motivos-).

En línea con lo anterior, la CNV introdujo algunos cambios en la operatoria de títulos. Esta semana la CNV modificó el parking de títulos: lo incrementó de dos a tres días para las operaciones con Globales (bonos bajo ley extranjera), y lo redujo de dos a un día para aquellas con Bonares (bonos ley local). Esta medida debe leerse en conjunto con el canje anunciado para el Sector Público, que apuntaba a que las entidades vendan sus tenencias de bonos en moneda extranjera -prácticamente Bonares-. Antes del cambio en la normativa, el parking para hacer CCL era el mismo usando un Bonar (AL30, por ejemplo) o un Global (GD30). Sin embargo, el de referencia y más volumen operado es el GD30. Por consiguiente, la modificación de esta semana busca desincentivar el uso de los Globales (GD30 principalmente) e incentivar el de los Bonares. De esta manera, el Gobierno apunta a generar demanda de Bonares y poder incidir el precio del CCL vía la venta de Bonares de organismos públicos de efectivizarse.

Ante un frente cambiario muy deteriorado, alivio en la meta de reservas: ¿suficiente?

Las medidas mencionadas apuntan a transitar un complejo frente cambiario, tanto en el plano oficial como con relación a los dólares financieros. Lamentablemente, la evolución de esta histórica sequía que atraviesa el agro sigue trayendo dolores de cabeza: nuevamente la Bolsa de Comercio de Rosario revisó a la baja sus estimaciones de campaña 22/23.

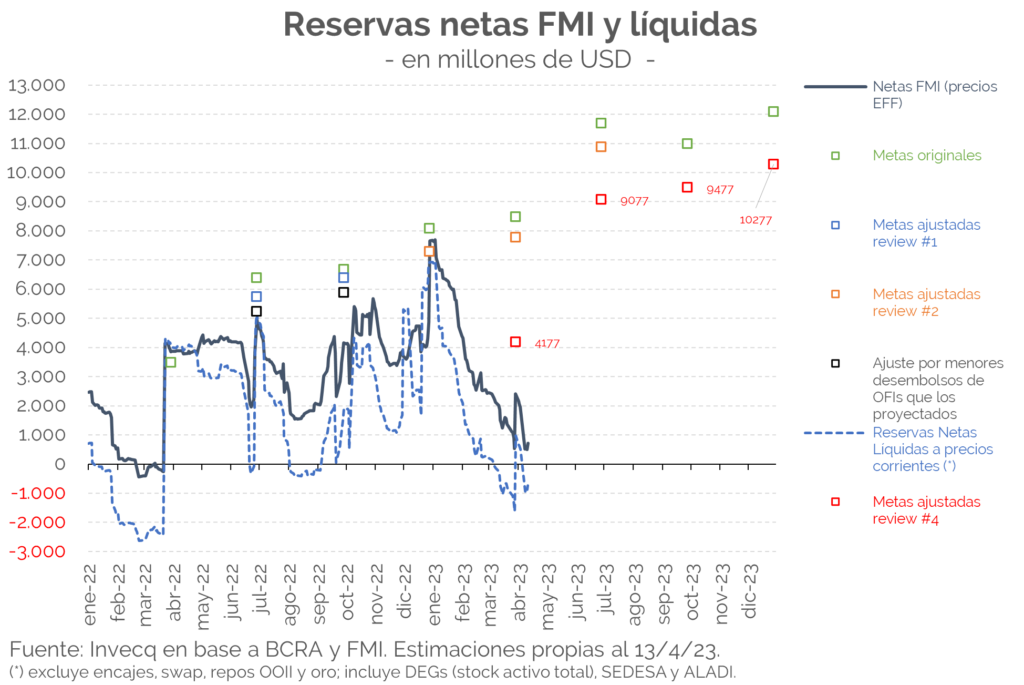

Precisamente por la sequía el FMI accedió a revisar a la baja la meta de reservas. Las revisiones llevadas a cabo en la última review fueron las más pronunciadas desde que comenzó el EFF vigente con el Fondo (lo cual cabe destacar que tiene sentido ante la drástica reducción de oferta de divisas por un shock climático – exógeno – que enfrenta el país). En términos anuales el FMI alivió el objetivo de acumulación de reservas netas en USD 1.800 M respecto de la meta previamente vigente. Con relación a la meta trimestral de marzo el alivio fue de USD 4.300 M (2.600 y 1.500 para las metas de junio y septiembre respectivamente).

A pesar de la revisión a la baja Argentina incumplió la meta del Q1:2023. Estimamos que el stock de reservas netas apenas superó los USD 2.400 a fines de marzo, ubicándose casi USD 1.600 M por debajo del objetivo (revisado) de reservas de dicho mes. A pesar de este incumplimiento parcial donde Argentina posiblemente deba solicitar un waiver, entendemos que la lógica de la meta de acumulación de reservas netas se trasladó a la meta anual.

Ahora bien, ¿qué implica cumplir la meta anual? Bajo las condiciones actuales del programa con el Fondo, el Banco Central debería mostrar un stock de reservas netas de USD 10.277 M a fines del 2023. Respecto de los valores de fines de marzo, esto implicaría una acumulación de aproximadamente USD 7.800 M. No obstante, el esfuerzo es aún mayor considerando que la dinámica de reservas empeoró desde entonces hasta que empezaron a ingresar las divisas por el dólar soja III/agro (a comentar en breve). Puntualmente, estimamos que al martes de esta semana el stock de reservas netas (métrica FMI, precios EFF) apenas superaba los USD 500 M.

Al respecto, emerge una pregunta: ¿es viable cumplir con dicha meta bajo las condiciones actuales de la economía? Luce altamente desafiante. En primer lugar, la reducción del saldo comercial por el impacto que sufrirán las exportaciones agrícolas (primarias y manufacturas industriales asociadas) se sentirá en la balanza comercial. En segundo lugar, y crucialmente, este año hay que empezar a devolverle al Fondo. Formalmente, el financiamiento neto con el FMI (desembolsos netos de pagos de capital e intereses) este año es negativo (a diferencia del 2022 donde el fondo dejó sobre la mesa USD 5.000 M netos). De no haber modificaciones en las condiciones actuales del EFF, Argentina tendría que poner de su bolsillo más de USD 4.100 M por sobre los desembolsos que le de el Fondo en 2023 [1]. En ausencia de un regreso a los mercados internacionales (algo que luce imposible hoy en día) y sin una masa de financiamiento de organismos internacionales sustancialmente mayor a la pronosticada, lamentablemente la variable de ajuste continuará siendo las importaciones a nivel agregado y el acceso a las divisas (y, por consecuencia, los “rolleos” forzados de deuda comercial para empresas). Esto tendrá su correlato en el nivel de actividad, que comentaremos en breve.

Sequía y cuarta review del FMI: novedades e incidencias sobre la dinámica fiscal y de la actividad

La sequía también se hará notar en el plano fiscal. Además de su impacto en materia de reservas, la sequía en curso derivará en una fuerte caída en los ingresos del fisco. De hecho, durante febrero los Derechos de exportación se contrajeron un notable 45,0% i.a. -según el IMIG-, y en marzo un 64,6% i.a. -según el informe de recaudación tributaria del Mecon-.

De todas formas, el Gobierno sigue apuntando a cerrar 2023 con un déficit primario de 1,9% del PBI. En la última revisión del FMI, el organismo afirmó que la Argentina mantenía su compromiso de cumplir la meta fiscal anual planteada originalmente en el acuerdo (-1,9% del PBI). Sin embargo, alcanzar dicho objetivo luce sumamente optimista (nuestras estimaciones apuntan a un rojo fiscal primario incluso superior al del año pasado -cercano a 3% del PBI-).

Lo anterior se explica principalmente por la importante merma esperada en los ingresos -no solo por la sequía, sino también por la contracción de la actividad-. El ajuste que debería realizar el Gobierno para compensar los menores recursos luce improbable en un año electoral (aunque la aceleración inflacionaria continuará licuando las Prestaciones Sociales -principal componente del gasto primario-). De hecho, durante los primeros dos meses del año el Gobierno ya se “consumió” casi la totalidad de la meta fiscal de primer trimestre (¿waiver en puerta?).

A su vez, el FMI esbozó algunas críticas y sugerencias. El organismo criticó la reciente moratoria previsional aprobada, que implicaría un gasto adicional de aproximadamente 0,4 p.p. del PBI -presionando aún más sobre la meta fiscal-. Además, el Fondo volvió a mencionar la implementación de la segmentación de subsidios como algo prioritario, en particular aquellos destinados a los sectores de mayores ingresos.

En materia de actividad, la revisión del FMI también trajo algunas novedades. El organismo internacional confirmó su proyección de crecimiento para la Argentina de 2,0% anual en 2023; lo que, a la luz de la sequía y la desaceleración evidenciada desde septiembre del año pasado, luce bastante optimista (a modo de ejemplo, las consultoras que participan en el REM pronostican una caída del PBI cercana a 3%). Sin embargo, menos de diez días después, el Fondo publicó el WEO de abril, y corrigió drásticamente las proyecciones para la Argentina: ahora, el PBI crecería tan solo 0,2% anual. Si bien la proyección continúa siendo optimista, llama la atención que en un período tan corto de tiempo el organismo haya modificado a la baja su pronóstico en 1,8 p.p.

¿La actividad vuelve a caer en febrero? Tal como se mencionó en el resumen semanal, los primeros indicadores disponibles para el segundo mes del año no fueron positivos (tanto la industria manufacturera como la construcción se contrajeron). De esta manera, parecería que el crecimiento de enero (0,3% m/m según el EMAE) fue excepcional, y en febrero la economía habría retomado la tendencia a la baja que evidenció desde finales del año pasado (cabe recordar que de septiembre a diciembre la actividad se contrajo en términos mensuales de manera ininterrumpida). Con todo, el PBI caería en torno a 3% anual en 2023, contracción explicada principalmente por el impacto de la sequía.

Un nuevo Programa de “Incremento” Exportador: Dólar Agro y Dólar Soja III

Esta semana comenzó a regir un nuevo Programa de Incremento Exportador o “Dólar Soja” como coloquialmente se lo conoce. Al igual que los anteriores, en un tipo de cambio diferencial transitorio para el complejo sojero, donde la pérdida patrimonial por la diferencia de comprar caro y vender barato nuevamente se cubrirá con una letra del Tesoro a 10 años. No obstante, a diferencia de los dos programas anteriores, el actual también incluye economías regionales. Además, en esta ocasión se ofrecerá un tipo de cambio de $300. Aunque nominalmente esta cifra es mayor a la de los programas anteriores ($200 y $230), la diferencia contra el dólar oficial (A3500) es similar a la de programas anteriores (40% al inicio de este “dólar soja/agro” vs 38% en el anterior y 42% al inicio del primero).

Ahora bien, una diferencia importante radica en el nivel de inflación y velocidad de depreciación actual. El incentivo del programa es el tipo de cambio diferencial. No obstante, mientras que los $300 son fijos, el tipo de cambio oficial continúa depreciándose (en la última semana corrió al 6,3% mensual). Considerando una inflación de 7,7% (que deteriora el poder de compra de los pesos que recibe quien liquida) y un ritmo de depreciación como el actual, la diferencia entre el dólar soja y el oficial del 40% actual ($300 vs $214) en tan solo un mes se reduciría casi a la mitad.

Por este motivo (y para evitar que los pesos del dólar soja presionen sobre la brecha) en el Art. 17 del DNU 194/2023 donde se decretó este nuevo dólar soja el Gobierno instruyó al BCRA a que lleve a cabo los “mecanismos necesarios para que el resultado de toda liquidación de divisas que se concrete en el marco del presente Programa sea acreditado en una cuenta especial cuya retribución se determine en función de la evolución del tipo de cambio de referencia de la Comunicación “A” 3500 del BCRA, en los plazos y condiciones que establezca la normativa complementaria de dicha institución”. En otras palabras, a depositar los pesos recibidos en una cuenta dólar-linked, donde finalmente la autoridad monetaria señaló que podrán utilizarle las cuentas especiales para actividad agrícola y las cuentas especiales para exportadores.

¿Cómo evolucionó el dólar soja en las primeras tres ruedas? A pesar de un comienzo lento en la primera jornada, al cierre de la semana el Central realizó compras al sector exportador por USD 815 M (a $300) y registró ventas para abastecer la demanda por USD 421 M (a un tipo de cambio promedio de $215). En el neto, emitió ARS 154.127 M (un 3% de la base monetaria promedio de marzo) y acumuló USD 394 M, a un tipo de cambio implícito de $391 (+30% vs el tipo de cambio diferencial y +82% vs el tipo de cambio oficial).

[1] Esta cifra es mayor a la estimada previamente ya que la última información de deuda del Ministerio de Economía del Q4:2022 recientemente publicada dejó entrever que la carga de intereses con el organismo se incrementó en aproximadamente USD 1.000 M respecto de la estimación al trimestre previo.

invecq