Exxon Mobil ha anunciado que continuará con la próxima ronda de su descubrimiento de Guyana.

La compañía tiene un potencial significativo tanto de Guyana como de la Cuenca Pérmica junto con otros descubrimientos.

Con el potencial de un rendimiento de FCF significativo, la empresa es una inversión valiosa.

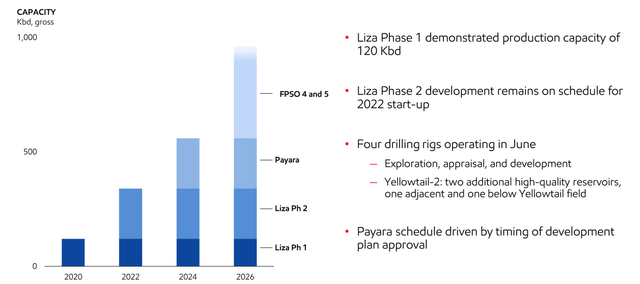

Exxon Mobil (NYSE: XOM ) es ahora la tercera compañía petrolera que cotiza en bolsa más grande del mundo, detrás de Chevron (NYSE: CVX ) y Saudi Aramco ( ARMCO ). La compañía ha anunciado recientemente que está procediendo a su desarrollo costa afuera de Payara, y se espera que la producción comience en 2024 a 220 mil barriles / día.

Eso llevará la producción total de Guyana a 560 mil barriles / día. Como veremos a lo largo de este artículo, la progresión continua de los proyectos de la empresa en estos tiempos difíciles pone de relieve lo infravalorada que está la empresa.

Exxon Mobil Guyana

Exxon Mobil avanza rápidamente con Guyana.

Progresión de Exxon Mobil Guyana - Presentación para inversores de Exxon Mobil

Exxon Mobil inició recientemente Liza Phase 1 con su participación del 45% a un costo neto de $ 35 / barril. Se expandió a Liza Phase 2 con 220 mil barriles / día a $ 25 / barril de costo. Ahora, la empresa está iniciando Payara con 220 mil barriles / día en producción a $ 25 / barril de equilibrio. El crudo Brent se cotiza a casi 43 dólares el barril.

Aquí, Exxon Mobil tiene 560 mil barriles / día de producción. La participación de Exxon Mobil es de poco más de 250 mil barriles / día con ganancias de $ 18 / barril. Eso es $ 1.6 mil millones / año en ganancias anuales solamente. A una valoración justa, asumiendo que no hay crecimiento, eso valora el descubrimiento en aproximadamente $ 25 mil millones. Eso es casi el 17% de la capitalización de mercado de la empresa.

Sin embargo, vale la pena señalar que Payara, al igual que los otros descubrimientos de la compañía, está perforando aproximadamente 80 millones de barriles / año en un descubrimiento de 600 millones de barriles (~ 8 años de vida útil de la reserva). La compañía tiene 16 prospectos encontrados aquí de un total de 18 intentos de perforación. Tiene más de 50 pistas y continúa teniendo descubrimientos con un promedio de ~ 500 millones de barriles cada uno.

Si Exxon Mobil continúa desarrollando 4 pistas cada 8 años, para mantener una producción constante con una vida útil de reserva de 8 años, la vida útil total de la producción de reserva en Guyana, de todas sus pistas, será de ~ 120 años para las 60 jugadas exitosas. La producción constante será de casi 900 mil barriles / día.

Eso significa que la producción constante atribuible a Exxon Mobil será de ~ 400 mil barriles / año. Suponiendo que no haya mejoras en los costos y una base de costo continua de $ 25 / barril, junto con $ 45 Brent (solo un pelo por encima de los precios actuales), eso significa casi $ 3 mil millones en ganancias anuales durante 120 años. Eso valoraría este negocio en ~ 1/3 de la capitalización de mercado de la empresa.

Sin embargo, esto destaca la fortaleza del negocio.

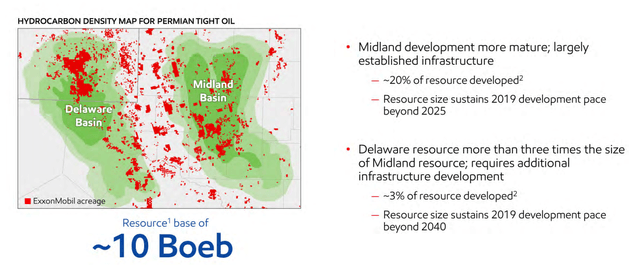

Cuenca Pérmica Exxon Mobil

Otro negocio importante para la empresa son sus continuos desarrollos en la Cuenca Pérmica.

Exxon Mobil Permian Basin - Presentación para inversores de Exxon Mobil

Exxon Mobil Permian Basin - Presentación para inversores de Exxon Mobil

Exxon Mobil tiene una base de recursos de 10 mil millones de barriles en la Cuenca Pérmica. A medida que avanza hacia un objetivo de producción de 1 millón de barriles / día, eso representa una vida útil de la reserva de casi 30 años y una parte significativa de la producción de la compañía (más del 20%). La compañía espera poder mantener su ritmo de desarrollo, con los activos generales, en 2040.

Exxon Mobil espera reducir los costos de producción a $ 15 / barril . Los precios del WTI son solo un poco más de $ 40 / barril. Suponiendo un ligero aumento a $ 45 / barril, eso significaría $ 30 / barril en ganancias. Con 1 millón de barriles / día de producción, eso significa el potencial de $ 10 mil millones / año en ganancias anuales de este negocio. Eso más que justifica la valoración de la empresa.

La compañía ha seguido reduciendo costos y mejorando la producción a medida que avanza hacia operaciones mejoradas. Este desarrollo masivo destaca la fuerza de Exxon Mobil frente a sus competidores petroleros, cómo la empresa puede simplemente ingresar a una industria y dominar, logrando una escala que nadie más puede lograr.

Exxon Mobil Otros proyectos

Más allá de esto, Exxon Mobil tiene muchos otros proyectos interesantes. La empresa está entrando en GNL de una manera enorme, con Mozambique LNG. En PNG, la compañía también está trabajando en su cartera de GNL. La empresa ve la capacidad de generar más de 20 MTPA a partir de sus diversas participaciones en negocios aquí, ya que gasta miles de millones en desarrollo.

La compañía también tiene más de 2.5 millones de acres frente a las costas de Brasil. Es el operador en la mayor parte de su superficie. Brasil y LNG son proyectos comparables cerca de Guyana y la Cuenca Pérmica, aunque no tan desarrollados. Estos proyectos pueden respaldar a Exxon Mobil.

Flujo de caja general de Exxon Mobil

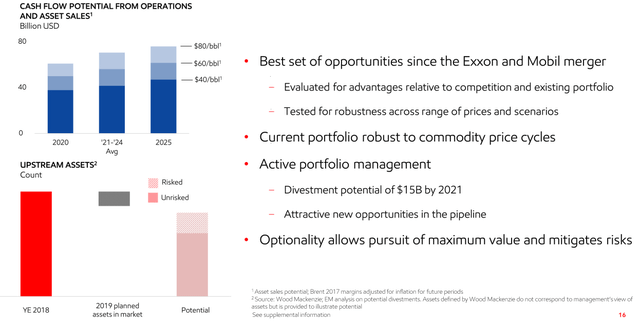

Exxon Mobil sigue centrada en su flujo de caja general y su cartera. La compañía espera un aumento de $ 1.8 mil millones en el flujo de caja en el 3T a partir de la recuperación parcial de los precios del petróleo y se puede esperar que continúe su recuperación. La compañía continúa enfocándose en su crecimiento que apoyará el crecimiento general del flujo de caja.

Flujo de caja de Exxon Mobil - Presentación para inversores de Exxon Mobil

El flujo de caja de Exxon Mobil es importante; El gráfico anterior muestra el pronóstico de la compañía de un mundo anterior a COVID-19, cuando anticipaba más de $ 30 mil millones en gastos anualizados. Cabe destacar aquí que la empresa tiene la capacidad de seguir pagando el gasto de capital incluso a 40 dólares el barril de petróleo.

Supongamos que COVID-19 retrasa los planes de la empresa entre 1 y 2 años. Eso apuntaría a 2027, a $ 60 / barril, FCF de aproximadamente $ 30 mil millones. Dada la capitalización de mercado de la compañía de menos de $ 150 mil millones, eso significaría una tasa de capitalización de mercado a FCF de poco menos de 5 con una recuperación a largo plazo en los precios del petróleo. Ese rendimiento del 20% de FCF que continúa financiando el crecimiento es increíblemente significativo.

Exxon Mobil sigue teniendo un riesgo significativo de los mercados en los que opera, pero un FCF invencible y la capacidad de recompensar a los accionistas.

Deuda y finanzas de Exxon Mobil

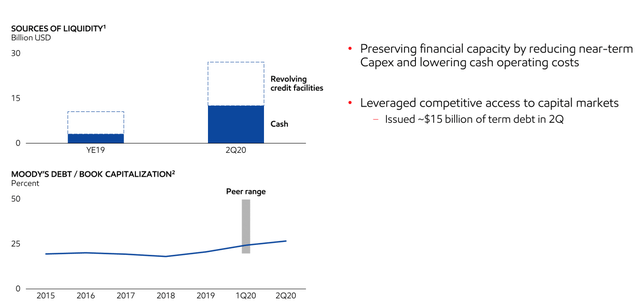

Pongamos todo esto junto para echar un vistazo a la situación financiera y de deuda de Exxon Mobil.

Cuadro financiero de Exxon Mobil - Presentación para inversores de Exxon Mobil

Exxon Mobil ha aumentado drásticamente su liquidez desde el inicio de la crisis petrolera relacionada con COVID-19 para posicionar mejor a la empresa. La compañía también ha reducido los gastos de capital y los costos operativos. En este momento, la compañía tiene más de $ 10 mil millones en efectivo y $ 15 mil millones en líneas de crédito renovables.

Exxon Mobil ha logrado emitir esta deuda con un gran rendimiento . Los bonos de la compañía a 10,5 años emitidos durante COVID-19 tuvieron un rendimiento de ~ 2,6%. Es un rendimiento increíblemente manejable para la empresa con una emisión de miles de millones de dólares. Exxon Mobil tiene casi $ 70 mil millones en deuda a largo plazo con menos de $ 15 mil millones en efectivo. Sin embargo, sus pagos de intereses son de ~ $ 2 mil millones anuales.

Eso es increíblemente manejable para la empresa. También significa que la empresa tiene importantes oportunidades de crecimiento, si decide aprovecharlas. Puede emitir deuda adicional para adquirir otras empresas infravaloradas.

Riesgo de Exxon Mobil

El riesgo de Exxon Mobil es la posibilidad de una caída continua de los precios del petróleo. Si bien la compañía puede ver un aumento de las ganancias de $ 1.8 mil millones en el 3T 2020, debido a COVID-19 y el colapso de precios relacionado, también podría ver la recuperación de precios invertida. Eso podría colocar a la empresa en una posición mucho más difícil. Esa posición es una que podría obligar a más recortes de gastos.

También podría hacer que la empresa reduzca aún más los gastos, retrasando el flujo de caja a largo plazo. Si bien Exxon Mobil tiene una cartera de activos líder en el mercado, la empresa sigue enfrentándose a los riesgos del precio de los productos básicos que no controla.

Conclusión

Exxon Mobil tiene una impresionante cartera de activos que continúa trabajando para desarrollar. La empresa tiene una serie de oportunidades únicas que tienen el potencial para décadas de producción significativa. La empresa podría tener millones de barriles de producción de bajo costo / día que podrían proporcionar un FCF significativo.

Ese FCF puede generar importantes recompensas para la empresa. La empresa podría cotizar con un rendimiento de FCF del 20%. Ese rendimiento es enorme y resalta lo infravalorada que está la empresa, especialmente en combinación con la deuda manejable de la empresa y las tasas de interés bajas continuas. Esto destaca lo infravalorado que está Exxon Mobil y es una gran inversión.

seekingalpha