Tras un sólido repunte en el nuevo año, los principales bancos estadounidenses comienzan a presentar sus resultados del cuarto trimestre el viernes. Los inversionistas siguen siendo optimistas en cuanto a que la subida de las tasas de interés y la mejora de la demanda de crédito impulsarán un mayor crecimiento de los beneficios.

El índice de referencia KBW Bank Index, que sigue a 24 de los mayores prestamistas de EE.UU., ha tenido su mejor comienzo de año en más de una década, con una subida de más del 11%. Este envidiable rendimiento se suma a las ganancias del 35% que obtuvo el índice el año pasado.

A medida que la inflación se eleva a su nivel más alto en unas cuatro décadas, creemos que la postura cada vez más agresiva de la Reserva Federal seguirá beneficiando a las acciones bancarias.

El aumento de las tasas de interés es un buen augurio para el sector, ya que los bancos pueden cobrar márgenes más amplios en sus productos de préstamo, que incluyen tarjetas de crédito, líneas de crédito y tarjetas de crédito.

Como señalaba la semana pasada una nota de Raymond James a sus clientes:

"La subida de las tasas y la aceleración del crecimiento de los préstamos son los dos mayores catalizadores para que los inversionistas se vuelvan más alcistas con las acciones bancarias".

Más potencial alcista para el sector

Entre los mayores bancos estadounidenses, Wells Fargo (NYSE:WFC), JPMorgan Chase (NYSE:JPM) y Citigroup (NYSE:C) presentarán sus resultados del cuarto trimestre mañana, viernes 14 de enero, antes de la apertura de la sesión estadounidense. Las expectativas son que el impulso del crecimiento tiene más margen de maniobra.

Se prevé que uno de nuestros favoritos de este grupo, JPMorgan, presente unos ingresos de 29,870 millones de dólares y un beneficio por acción de tres centavos. En el tercer trimestre, JPM obtuvo ingresos trimestrales récord por el asesoramiento en operaciones y uno de los mejores resultados de la historia en cuanto a comisiones totales de banca de inversión.

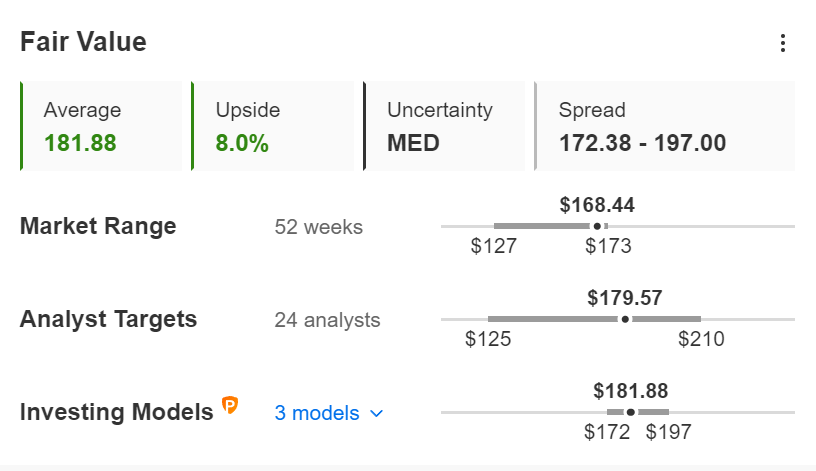

Sus acciones cerraron el miércoles a 168.44 dólares, después de ganar cerca de un 6% este año. Según el modelo de operación de InvestingPro, el valor razonable medio de la acción es de 181.88 dólares.

Fuente: InvestingPro

Esto implica otro potencial de subida del 9%.

Impulso del gasto de los consumidores

En combinación con el gasto masivo en infraestructuras del gobierno y la reducción gradual del estímulo monetario, los bancos podrían ver aumentar sustancialmente la demanda de crédito este año, a medida que las empresas y los particulares utilicen la liquidez acumulada durante la pandemia.

Esta tendencia fue visible durante el tercer trimestre, cuando el gasto de los clientes eclipsó los niveles anteriores a la pandemia, una tendencia que muchos ejecutivos bancarios consideran que continuará en las vacaciones. Por ejemplo, el gasto en tarjetas de crédito de Citigroup se disparó un 20% con respecto a un año atrás, alcanzando un récord.

Aunque la mayoría de los analistas coinciden en que los bancos cumplirán las expectativas de acelerar el crecimiento de los préstamos, la difusión de la variante Ómicron puede frenar el negocio de los préstamos a corto plazo.

Según una nota reciente de Wedbush en un informe de Bloomberg:

"El crecimiento de los préstamos en el primer trimestre puede sufrir un bache por el impacto de la variante Ómicron, pero esperamos que el crecimiento retome una trayectoria ascendente durante el resto de 2022".

Conclusión

Tras su impresionante comienzo en 2022, los valores bancarios siguen siendo atractivos, ya que muchas tendencias macro siguen siendo favorables para sus negocios.

JPM sigue siendo nuestra selección favorita del sector financiero debido a sus carteras diversificadas y a sus balances más sólidos. En nuestra opinión, cualquier debilidad posterior a los resultados debería considerarse una oportunidad de compra para los inversionistas a largo plazo.

investing