1. Resolución General 867 de la CNV

Mediante la Resolución General N° 867 la Comisión Nacional de Valores (“CNV”) sometió a consulta pública un nuevo proyecto por la cual se crea un régimen diferenciado de oferta pública, que se denomina "Régimen Diferenciado Intermedio", especialmente orientado a la actividad productiva e industrial. Este proyecto se encuadra dentro del Programa de Impulso a la Apertura de Capital (PIAC), presentado por la CNV como una iniciativa integral para que las empresas de todo el país, sin importar su tamaño, puedan financiarse en el mercado de acciones.

El nuevo régimen tiene por objeto aquellas emisoras, tanto de acciones como de obligaciones negociables, que reúnan características asimilables a las Pequeñas y Medianas Empresas (PYMEs) y/o empresas familiares, que por su estructura administrativa o de personal, o por sus condiciones económicas, les resulta dificultoso cumplir los requisitos regulatorios del régimen general previsto para grandes emisores; pero que, al mismo tiempo, necesitan acceder al financiamiento a través del mercado de capitales, mediante ofrecimientos que alcancen al mayor número posible de inversores.

Además, se contempla la situación de aquellas emisoras autorizadas a efectuar oferta pública de acciones bajo el régimen general y que, por distintas razones, no se encuentran en condiciones de cumplir los requisitos que impone dicho régimen, previéndose la posibilidad de realizar el traspaso a este nuevo régimen diferenciado intermedio, sin que ello importe su retiro del régimen de oferta pública

En efecto, conforme se expresa en los considerandos de la norma “el objetivo de la reforma, sometida a consulta pública, tiende a favorecer el acceso al mercado de capitales de nuevos emisores y ampliar las posibilidades de elección, por parte de éstos, de regímenes de negociación adecuados a sus necesidades de financiamiento y costos…[Que] el nuevo régimen tiene por objeto aquellas emisoras, tanto de acciones como de obligaciones negociables, que reúnan características asimilables a las PEQUEÑAS Y MEDIANAS EMPRESAS (PYMEs) y/o empresas familiares, que por su estructura administrativa o de personal, o por sus condiciones económicas, les resulta dificultoso cumplir los requisitos regulatorios del régimen general previsto para grandes emisores; pero que, al mismo tiempo, necesitan acceder al financiamiento a través del mercado de capitales, mediante ofrecimientos que alcancen al mayor número posible de inversores.”

Asimismo, el nuevo régimen contempla también la situación de aquellas emisoras autorizadas a efectuar oferta pública de acciones bajo el régimen general y que, según manifiesta la CNV en los Considerandos del proyecto, “por distintas razones, actualmente no se encuentran en condiciones de cumplir los requisitos que impone dicho régimen, previéndose la posibilidad de realizar el traspaso a este nuevo régimen diferenciado intermedio, sin que ello importe su retiro del régimen de oferta pública.”

El fundamento legal de la creación del nuevo régimen es el artículo 81 de la Ley N° 26.831 que dispone que la CNV podrá establecer regímenes diferenciados de autorización de oferta pública de acuerdo con las características objetivas o subjetivas de los emisores y/o de los destinatarios de los ofrecimientos, el número limitado de éstos, el domicilio de constitución del emisor, los montos mínimos de las emisiones y/o de las colocaciones, la naturaleza, origen y/o especie de los valores negociables, o cualquier otra particularidad que lo justifique razonablemente.

El proyecto plantea la incorporación de la sección XI en el capítulo V (“Oferta Pública Primaria”) del Título II (“Emisoras”) de las Normas de la CNV (T.O. 2013) y su denominación es “Régimen Diferenciado Intermedio de oferta pública para emisoras de acciones” y “Régimen Diferenciado Intermedio de oferta pública para emisoras de obligaciones negociables”, para acciones y obligaciones negociables, respectivamente.

2. Excepciones

2.1. General

Los dos principales incentivos regulatorios del nuevo régimen son los siguientes:

a) prórroga de un período fiscal desde el ingreso al nuevo régimen para la preparación de estados contables conforme las normas internacionales de información financiera (NIIF); y

b) excepción a la obligación de contar con el comité de auditoría.

Adicionalmente la norma plantea exceptuar del pago de la tasa de fiscalización y control a aquellas entidades que, además de cumplir los requisitos específicos de este régimen, califiquen como “PYME CNV”, de acuerdo con lo establecido en el Capítulo VI del Título II de las Normas (N.T. 2013 y mod.).[1]

2.2. Primera excepción: estados contables

Como una de las ventajas regulatorias del nuevo régimen, el proyecto de Resolución General prorroga por un período fiscal - solo para el caso de las emisoras que ingresen al nuevo régimen - la obligación de presentar los estados contables de acuerdo a las normas internacionales de información financiera (NIIF). Es decir, que durante un año las emisoras que ingresen al nuevo régimen podrán continuar presentando los estados contables conforme los principios contables nacionales.

Dicho plazo de un año, empero, no regirá, como mencionamos, para las sociedades por acciones que realicen el cambio del régimen general al intermedio, las que deberán continuar confeccionando sus estados financieros de acuerdo a las NIIF.

Las emisoras que se encuentren en el período de transición deberán presentar los estados financieros conforme las pautas y requisitos establecidos en el artículo 2° del Capítulo III, del Título IV de las NORMAS (N.T. 2013 y mod.) e incluir en nota a los estados financieros y en los prospectos o suplementos de emisión, la conciliación patrimonial y de resultados de acuerdo a NIIF. Las conciliaciones deberán contener el suficiente detalle como para que los inversores puedan comprender los ajustes significativos al estado de situación financiera y al estado del resultado y otro resultado integral y al estado de flujos de efectivo.

2.3. Segunda excepción: comité de auditoría

Las emisoras por acciones encuadradas bajo el régimen diferenciado estarán exceptuadas de constituir el comité de auditoría previsto en el artículo 109 de la Ley No 26.831, en caso que califiquen como PYME CNV según lo establecido en el Capítulo VI de estas Normas, y, por ende, no tendrán obligación de contar con directores independientes.

En caso que las sociedades no cuenten con el comité de auditoría la norma proyectada establece que toda opinión que sea de competencia de dicho órgano deberá ser asumida por el órgano de fiscalización de la emisora, el cual deberá ser colegiado en número impar, conforme lo establecido por el artículo 290 de la Ley N° 19.550 y modificatorias.

En tanto, en los casos que se verifique un supuesto de operación con partes relacionadas - en los términos de la Ley 26.831 y Normas de la CNV - se requerirá además de la opinión del órgano de administración la opinión del órgano de fiscalización. De no expedirse este último se requerirán los informes de dos evaluadoras independientes, las que deberán cumplir los requisitos de independencia previstos en las Normas de la CNV.

3. Condiciones requeridas

Las entidades que soliciten acogerse a este régimen deberán cumplir -según se trate del ingreso o cambio de régimen -las condiciones que describimos a continuación.

En el caso del ingreso al Régimen Diferenciado Intermedio de oferta pública para emisoras de acciones:

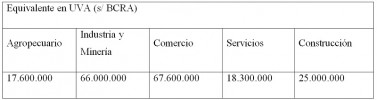

a) Ingresos totales máximos (art. 111):los ingresos totales correspondientes al promedio simple de los dos últimos ejercicios anuales individuales - al momento de efectuar el cálculo - expresado en pesos y medidos en moneda de cierre del último ejercicio anual individual, no supere los valores equivalentes en Unidades de Valor Adquisitivo (UVA) ajustadas por el Coeficiente de Estabilización de Referencia (CER), convertidos al valor del día del cálculo publicado por el BANCO CENTRAL DE LA REPÚBLICA ARGENTINA, que se establecen a continuación:

b) activos totales (art. 112): los activos totales, según el último ejercicio anual individual de las entidades mencionadas en el artículo 110 de esta Sección, no podrán exceder la cantidad de pesos equivalente a CINCUENTA MILLONES (50.000.000) de UNIDADES DE VALOR ADQUISITIVO (UVA) ajustadas por el Coeficiente de Estabilización de Referencia (CER).

c) rentabilidad neta (art. 112): la rentabilidad neta - medida como resultado neto del ejercicio sobre ventas netas o como resultado integral total del ejercicio sobre ingresos de actividades ordinarias - no podrá ser superior al 15%.

d) clasificador (art. 113): las entidades emisoras deberán encuadrarse en la clasificación sectorial establecida en el “Codificador de Actividades Económicas (CLAE)” aprobado por la Resolución General AFIP N° 3.537/2013 y modificatorias.

e) prohibiciones (art. 114): no podrán solicitar autorización bajo este régimen diferenciado intermedio aquellas entidades cuya actividad - según el clasificador aplicable (CLAE) - sea: “intermediación financiera”, ni aquellas en las que posea participación el Estado Nacional, o cualquier otra entidad pública; las sociedades extranjeras, ni sus sucursales o representaciones, así como aquellas entidades que realicen oferta pública de sus acciones en el exterior (bajo cualquier forma), así como los agentes y mercados.

En tanto, en el caso de las emisoras que deseen acogerse al nuevo régimen (pasando del panel general al intermedio) deberán cumplir con los requisitos de ingresos totales máximos establecidos en el artículo 111 que describimos previamente arriba.

Asimismo, con respecto al ingreso al Régimen Diferenciado Intermedio de oferta pública para emisoras de obligaciones negociables las condiciones son las que aplican al caso de la emisión de acciones.

4. Condiciones generales del régimen de oferta pública

El proyecto expresa que las nuevas emisoras que soliciten su ingreso al Régimen Diferenciado Intermedio de oferta pública - tanto para el ofrecimiento de acciones como de obligaciones negociables - deberán cumplir la totalidad de los requisitos previstos para el ingreso al régimen general de oferta pública según el valor negociable de que se trate (acciones u obligaciones negociables), con excepción de aquellas disposiciones que se opongan a lo establecido en el nuevo régimen.

Asimismo, bajo este régimen diferenciado no regirá la limitación prevista en el Capítulo VI del Título II de las NORMAS (N.T. 2013 y mod.) de negociación únicamente a “inversores calificados”,[2] según la definición contenida en el artículo 12 del Capítulo VI del Título II de estas Normas, y por lo tanto las acciones y obligaciones negociables que se emitan bajo el nuevo régimen podrán ser adquiridos por cualquier tipo de inversor.

5. Negociación

5.1 Segmentos de negociación

El proyecto de normativa dispone que los mercados deberán prever la existencia de paneles de negociación diferenciados para las sociedades admitidas a la oferta pública bajo el nuevo régimen.

Asimismo, el proyecto expresa que los términos y condiciones de los paneles diferenciados no podrán establecer mayores requisitos para la negociación bajo este régimen, ni exigir mayores requisitos para el retiro del régimen de oferta pública a aquellos exigidos por la CNV.

5.2. Advertencia al público inversor

Las emisoras que ofrezcan sus valores negociables bajo el nuevo régimen deberán advertir de manera destacada y suficiente en sus prospectos y suplementos de emisión las características particulares del régimen al que pertenecen, para conocimiento de los inversores.

6. Transferencia de régimen

Como mencionamos previamente, el proyecto establece que las emisoras que actualmente se encuentren comprendidas en el régimen general de oferta pública por acciones (no las que se encuentran bajo el régimen por obligaciones negociables) podrán solicitar el cambio al nuevo régimen, sin que ello implique el retiro del régimen de oferta pública. La condición para ello es que reúnan los requisitos contemplados en la nueva normativa y no adeuden el pago de la tasa de fiscalización y control anual.

La decisión de llevar a cabo dicho cambio deberá ser adoptada por la asamblea extraordinaria de accionistas, con el quórum y las mayorías previstas para dicho tipo de asambleas.

En caso que la emisora cuente con un comité de auditoría y decida hacer uso de la excepción prevista para este régimen, su eliminación deberá ser tratada como un punto expreso del orden del día de la asamblea.[3]

Asimismo, se deberá reglamentar la forma en que la Comisión Fiscalizadora o, en su caso, el Consejo de Vigilancia, asumirán las funciones que le corresponden al comité. En caso de tratarse de nuevas emisoras de acciones, deberán cumplir lo indicado en el párrafo anterior.

La CNV otorgará la autorización de ingreso al régimen diferenciado intermedio y oferta pública de la emisión correspondiente, o de transferencia de oferta pública por cambio de régimen, según el caso, cuando los emisores presenten la documentación correspondiente, lo cual, en todos los casos deberá constar en el prospecto a ser difundido por la emisora a través de la AUTOPISTA DE LA INFORMACIÓN FINANCIERA y en los mercados en donde listen los valores negociables.

7. Reválida de las condiciones

Las emisoras autorizadas bajo el nuevo régimen deberán ratificar su condición y cumplimiento de los requisitos aplicables, luego de transcurridos dos ejercicios anuales, conforme sus estados financieros publicados a través de la AUTOPISTA DE LA INFORMACIÓN FINANCIERA, pudiendo la emisora, optar por:

a) Continuar en el régimen en la medida que cumpla con los requisitos establecidos en este régimen; o

b) Solicitar su cambio al régimen general de oferta pública, previa adecuación y cumplimiento de la totalidad de las exigencias previstas legal y reglamentariamente; o

c) Resolver su retiro del régimen de oferta pública, a cuyo efecto deberá cumplir con las disposiciones aplicables.

La decisión deberá ser adoptada por la asamblea extraordinaria de accionistas.

8. Disposiciones particulares para la emisión de obligaciones negociables

El proyecto contiene las siguientes disposiciones particulares con respecto a la emisión de obligaciones negociables:

a) Límite de emisión: solo podrán emitirse obligaciones negociables por hasta un monto de valor nominal equivalente al 50% de su patrimonio neto, resultante del último ejercicio anual o intermedio publicado por la emisora en la AUTOPISTA DE INFORMACIÓN FINANCIERA. Cuando existan otras clases o series emitidas con anterioridad bajo este régimen, el límite del CINCUENTA POR CIENTO (50%) deberá ser calculado teniendo en cuenta el monto total emitido y no amortizado de todas las series o clases individuales o bajo un programa global más la nueva emisión de la serie o clase que se requiera autorización.[4]

b) Restricción: el proyecto establece que en caso que la emisora registre patrimonio neto negativo o quede encuadrada en lo establecido por los artículos 94 (disolución), 205 (reducción del capital por pérdidas) o 206 (reducción obligatoria del capital) de la Ley N° 19.550 y modificatorias no podrá efectuar nuevas emisiones hasta recomponer esa situación.

c) Autorización de las emisiones: las emisiones bajo este régimen –ya sea que se emitan en forma individual o bajo un programa global- deberán ser previamente autorizadas por el directorio de la CNV o por la gerencia o subgerencia en que se delegue dicha facultad.[5]