Dado que ya pasó exactamente un año desde que se estableció el cepo cambiario en Argentina, este mes de septiembre de 2020 es un buen momento para parar la pelota y realizar un recuento y resumen de las principales leyes, decretos y normas que se han lanzado durante estos últimos 12 meses (lo que para Argentina es un tiempo enorme). En esta nota queda en evidencia que cada vez más se complica y se vuelve difícil y tedioso el marco normativo argentino para poder comprar y vender dólares.

Resumen de leyes, decretos y normas que regulan el Mercado Libre de cambios en Argentina

Cabe recordar que el Mercado Libre de Cambios de Argentina fue establecido por el artículo 1° del Decreto N° 260/02 según el texto modificado por el artículo 132 de la Ley 27.444.

Según el artículo 2° del mencionado Decreto, las operaciones de cambio serán realizadas al tipo de cambio que sea libremente pactado y deberán sujetarse a los requisitos y a la reglamentación que establezca este Banco Central.

En forma adicional, el art. 29 de la Ley 24.144 Carta Orgánica del BCRA dispuso que el Banco Central está facultado a dictar normas en materia cambiaria conformes con la legislación vigente y a ejercer la fiscalización de su cumplimiento.

Los incumplimientos a la normativa cambiaria se encuentran alcanzados por la Ley del Régimen Penal Cambiario (más info sobre este tema en nuestra nota ¿Por qué te pueden suspender para operar en cambios y qué hay que hacer si te prohíben comprar y vender dólares?.

Principales modificaciones normativa cambiaria desde septiembre de 2019

Por su parte, el Decreto de Necesidad y Urgencia DNU 609/19 (B.O. 1/09/19) -y su modificatorio Decreto de Necesidad y Urgencia DNU 91/19 (B.O. 28/12/19)– estableció que el contravalor de la exportación de bienes y servicios deberá ingresarse al país en divisas y/o negociarse en el mercado de cambios en las condiciones y plazos que establezca el BCRA.

Es por ello que a partir del 01/09/19 (Comunicación «A» 6770), el BCRA estableció nuevas adecuaciones en lo que respecta al funcionamiento del mercado de cambios.

Entre las principales modificaciones, se estableció que en el boleto de cambio debe constar el carácter de declaración jurada de quien solicita la operación de cambio sobre todos los datos contenidos en el mismo.

Por otra parte, se dispuso la obligatoriedad de la liquidación de las divisas resultantes de las exportaciones de bienes y servicios, estableciendo plazos máximos para la liquidación de las mismas, y para los nuevos endeudamientos financieros con el exterior.

Asimismo, se establecieron límites para la compra de moneda extranjera para la formación de activos externos y transferencias personales cuando se trate de personas humanas y la conformidad previa para las compras de moneda extranjera para atesoramiento cuando se trate de personas jurídicas.

Los límites a las compras de dólares que se establecieron en septiembre de 2019 fueron los siguientes:

- Se podía comprar hasta USD 10.000 con débito en cuenta en bancos, casas de cambio y agencias de cambio. Más info en nuestra nota Nuevo tope de compra mensual de 10 mil dólares para personas físicas.

- Se podía comprar hasta USD 1.000 en efectivo en bancos, casas de cambio y agencias de cambio,

También se estableció la conformidad previa del BCRA para las compras de las entidades de títulos valores en el mercado secundario con liquidación en moneda extranjera, para los pagos por encima de USD 2 millones mensuales de deuda por importaciones de bienes con empresas vinculadas, que se encontraran vencidas al 31/08/19, para los pagos de servicios a empresas vinculadas, para las pre cancelaciones de deudas financieras y para los giros de utilidades y dividendos al exterior.

Un resumen con mayores detalles sobre las modificaciones se puede encontrar en nuestra nota Resumen de cuántos dólares se puede comprar, transferir, retirar de los bancos y qué pasa con el turismo.

Luego mediante Comunicación «A» 6815 del 28/10/19 del BCRA se redujeron los límites para la compra de dólares:

- Se reduce a USD 200 dólares (o su equivalente en otras monedas extranjeras) lo que una persona puede comprar con débito en cuenta en bancos, casas de cambio y agencias de cambio (antes USD 10.000).

- Se reduce a USD 100 dólares lo que una persona puede comprar en efectivo en bancos, casas de cambio y agencias de cambio (antes USD 1.000).

Las empresas siguen sin poder comprar dólares para atesoramiento. Sólo pueden atesorar las personas físicas.

Los no residentes sólo pueden comprar USD 100 dólares por mes.

Cabe destacar que de los USD 200 dólares por mes que se pueden comprar, USD 100 se pueden comprar en efectivo, ya que estos límites no son acumulativos.

Más info sobre los cambios en la normativa cambiaria establecidos en octubre de 2019 en nuestra nota Cepo cambiario: todo lo que tenés que saber.

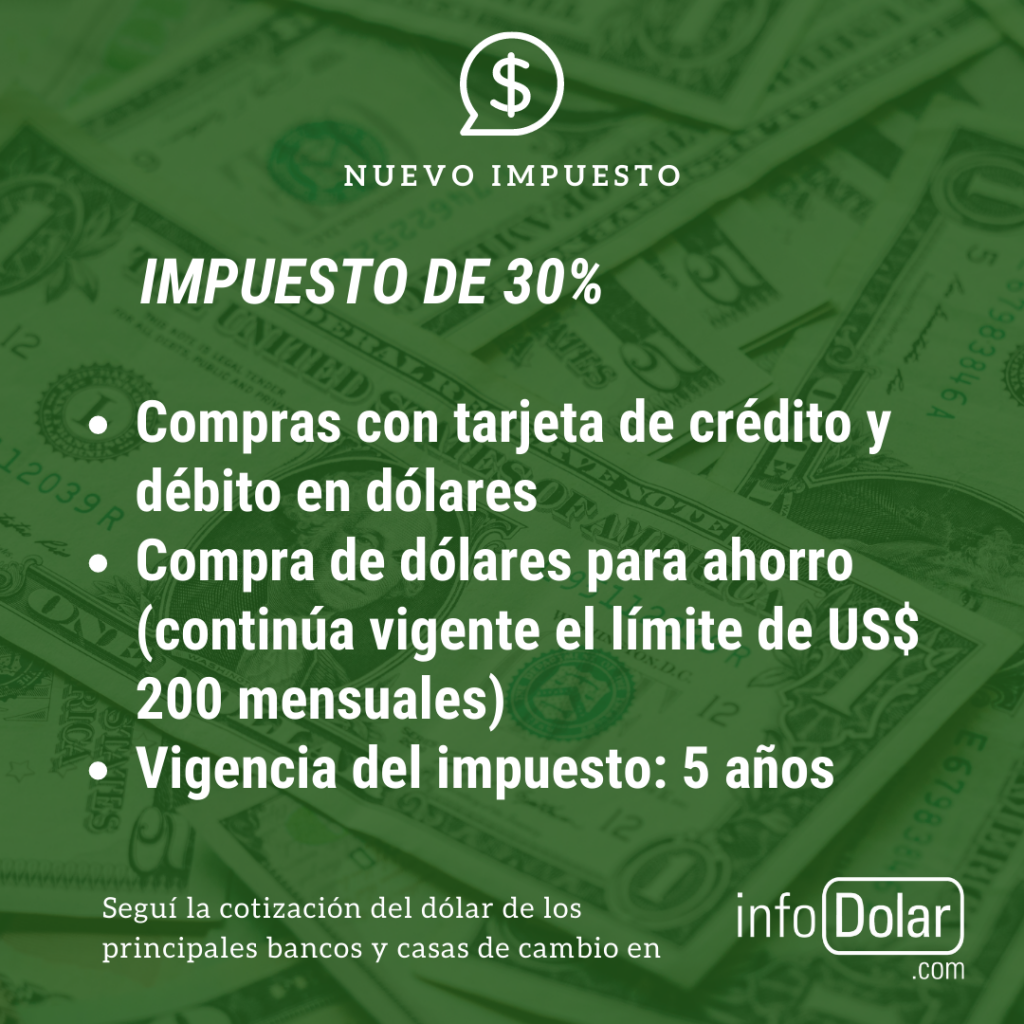

A partir del 23/12/19, con la publicación de la Ley de Solidaridad Social y Reactivación Productiva en el Boletín Oficial, se estableció el Impuesto Para una Argentina Inclusiva y Solidaria (PAIS) sobre ciertas operaciones de cambio de moneda, dentro de las que se encuentran las destinadas a atesoramiento o viajes al exterior, alcanzadas.

A través de la Resolución General de la AFIP Nro. 4659 se precisaron una serie de elementos vinculados al alcance y funcionamiento del impuesto PAIS (el gravamen del 30 % se aplicará sobre la compra de billetes y divisas en moneda extranjera y sobre las compras con tarjeta en el exterior).

En relación a cómo pagar el impuesto PAÍS para las compras en dólares con tarjeta de crédito, se desarrollan algunas recomendaciones en nuestra nota ¿Cómo pagar consumos de tarjeta de crédito en dólares con el impuesto PAIS del 30%?.

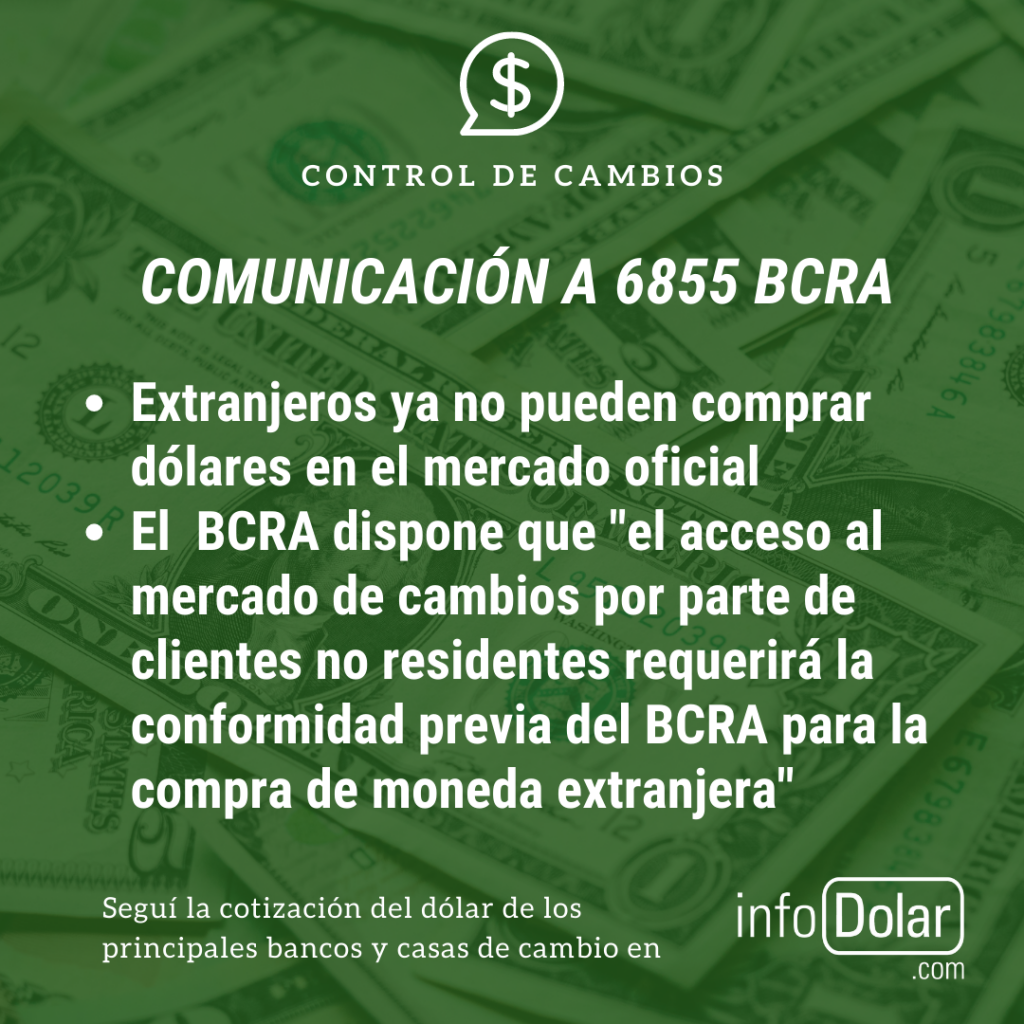

Mediante la Comunicación «A» 6855 del 27/12/19, el BCRA establece que los extranjeros ya no pueden comprar dólares en el mercado oficial.

Principales modificaciones normativa cambiaria de 2020

Las principales novedades normativas en materia de exterior y cambios del 2020 surgen a partir del inicio de la cuarentena por el coronavirus a fines de marzo de 2020.

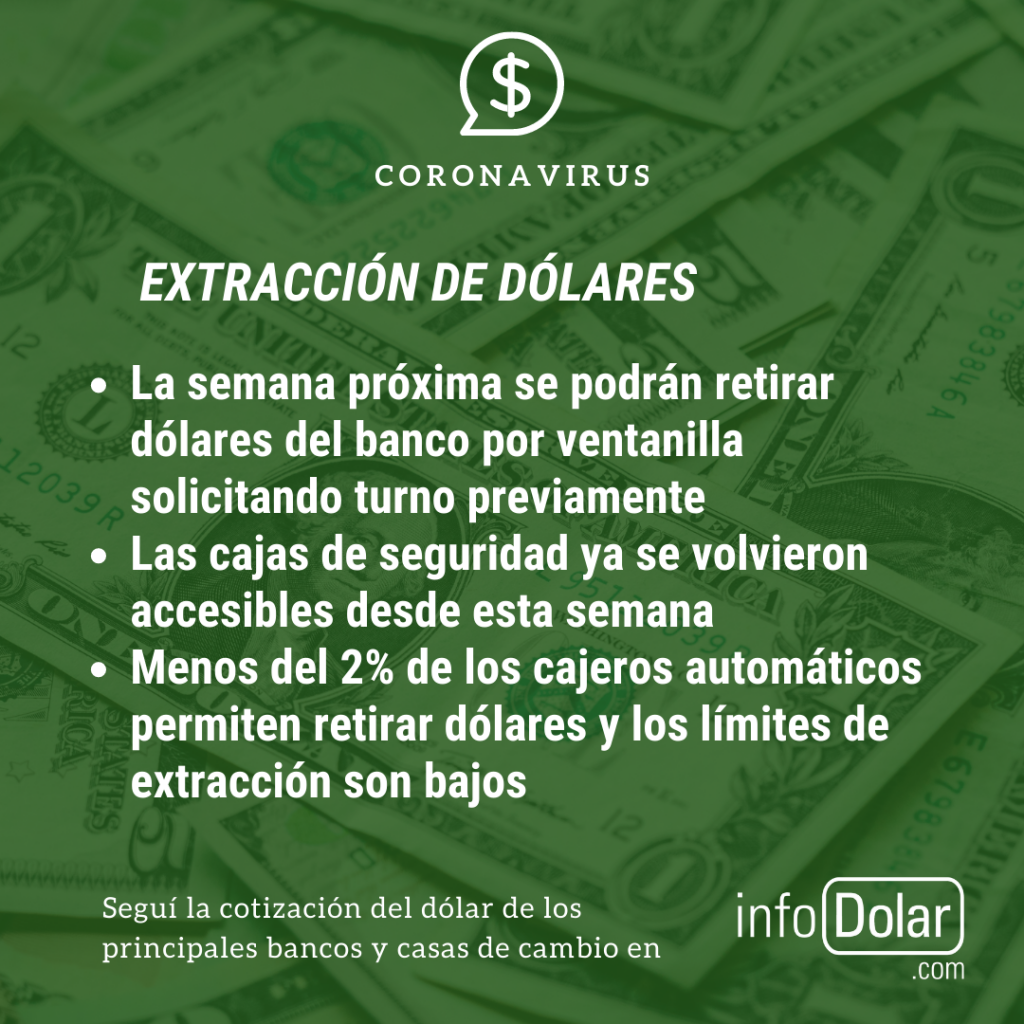

Dado que al comienzo de la pandemia no se podía concurrir a las sucursales bancarias, las personas que necesitaban sus dólares no podían retirarlos de los bancos. Si se podían extraer dólares por cajero automático pero sólo el 2% de los cajeros del sistema financiero permiten retirar dólares. Adicionalmente, los límites de extracción generalmente son bajos. Más info sobre extracción de dólares desde cajeros automáticos en nuestra nota ¿Se pueden extraer dólares de los cajeros automáticos?.

Si bien los clientes bancarios ya podían acceder a las cajas de seguridad con turno previo, a través de un comunicado en su página web del 18/04/20, el BCRA informó que a partir del 20/04/20 se podrán extraer dólares de las cajas de ahorro por ventanilla. Mayor detalle sobre este comunicado se puede encontrar en nuestra nota Bancos suman posibilidad de realizar depósito y extracción de dólares desde el 20/04/20.

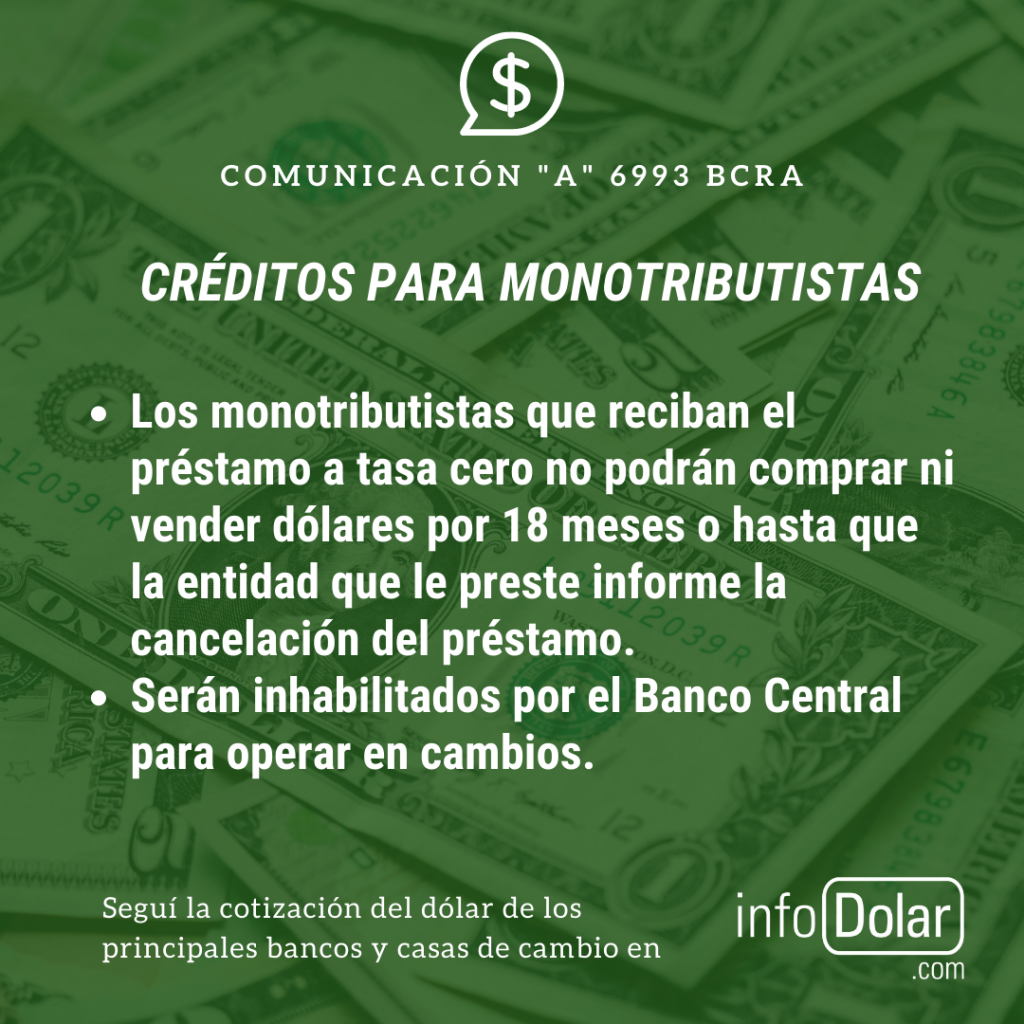

El 24/04/20 por Comunicación «A» 6993 el BCRA estableció que los monotributistas que reciban el préstamo a tasa cero no podrán comprar ni vender dólares por 18 meses o hasta que la entidad financiera o banco que le preste informe la cancelación del préstamo.

El 30/04/20 (Comunicación «A» 7001 del BCRA) se establecieron nuevos lineamientos para el acceso al mercado de cambios en lo que respecta a la cancelación de capital e intereses de todo tipo de endeudamiento con el exterior para el caso de quienes hayan accedido a créditos MiPyMEs con financiaciones en pesos. También se determinó que quienes realicen operaciones que correspondan a egresos por el mercado de cambios deberán presentar una declaración jurada en la cual conste que en el día en que solicita el acceso al mercado y en los 30 días corridos anteriores no han efectuado ventas de títulos valores con liquidación en moneda extranjera o transferencias de los mismos a entidades depositarias del exterior y, además, que se comprometen a no realizarlas a partir del momento en que requiere el acceso y por los 30 días corridos subsiguientes, plazos que luego fueron extendidos a 90 días.

Asimismo, se disminuyó el umbral de información del Régimen Informativo de Anticipo de Operaciones, de USD 2 millones a USD 500 mil.

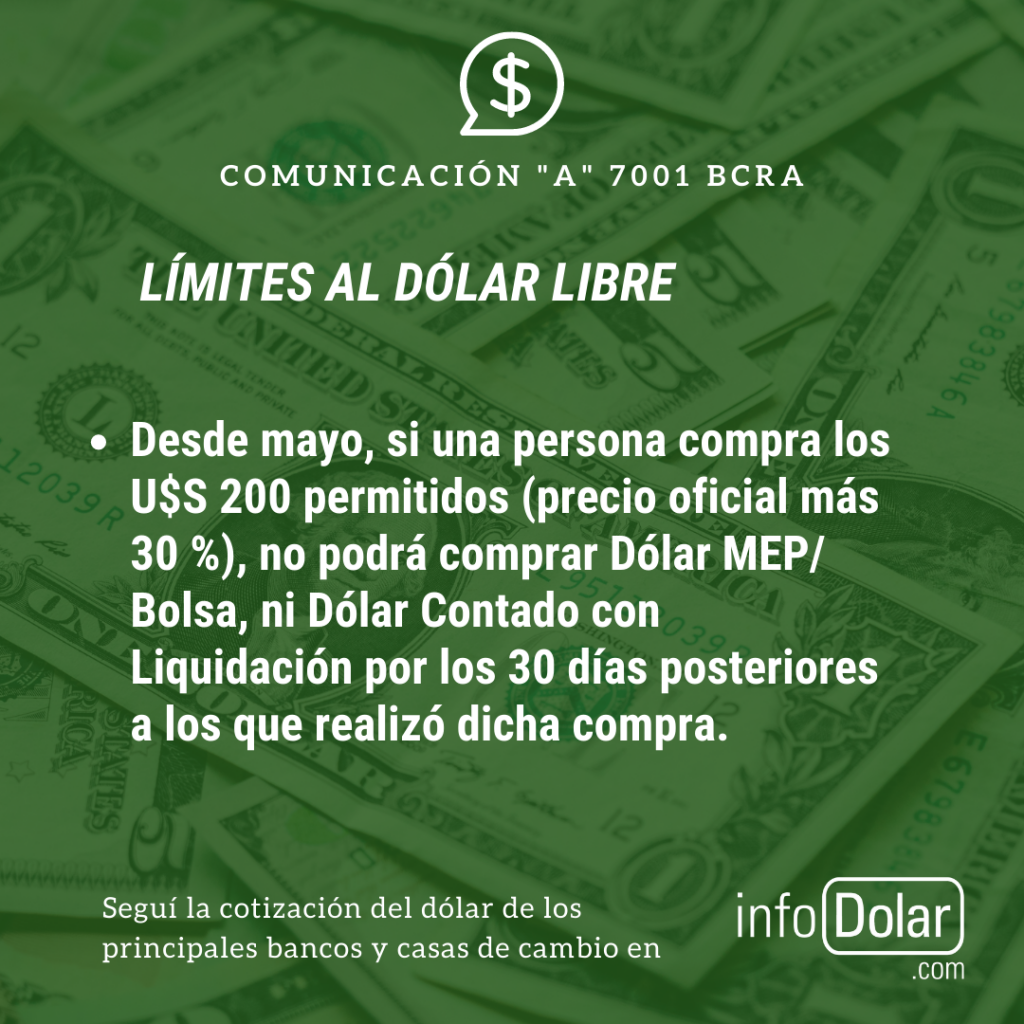

Las referidas normativas apuntaron a establecer nuevas limitaciones principalmente dirigidas a limitar el acceso al cupo de los u$s 200 mensuales al precio oficial más el impuesto del 30 % (PAIS), generalmente denominado “Dólar solidario”, tal como se puede ver en nuestras notas Las personas que compren U$S 200 mensuales no podrán comprar Dólar MEP/ Bolsa, ni Dólar CCL y Resumen de nuevas normativas del BCRA que limitan la compra de dólares del 4 de mayo de 2020. Un resumen de dichas limitaciones es el siguiente:

- Si comprás “Dólar solidario” a partir del 30/04/2020, no podrás operar Dólar MEP/ Bolsa o Dólar CCL por 30 días corridos luego de la fecha en la que efectúes la compra.

- Si elegís operar u operaste Dólar MEP/ Bolsa o Dólar CCL antes o después del 30/04/2020, no podrás comprar “Dólar solidario” por un período de 30 días corridos, a partir de la fecha de venta de los títulos en moneda extranjera o ejecución de la transferencia de los títulos. Sin embargo, podrás seguir operando Dólar MEP/ Bolsa y Dólar CCL, como así también, transferir títulos al exterior sin limitaciones siempre y cuando no registres compras del “Dólar solidario” en los últimos 30 días.

- Si fuiste declarado beneficiario a un “Crédito Tasa Cero” (Decreto 332/2020), no podrás comprar “Dólar solidario” hasta su total cancelación.

- Si accediste a un “Crédito Tasa Cero” (Decreto 332/2020) o a una financiación de la Comunicación “A” 6937 del BCRA, no podrás operar con Dólar MEP/ Bolsa o Dólar CCL hasta su total cancelación.

Con fecha 28/05/20 el BCRA emitió la Comunicación “A” 7030, que, entre otras modificaciones, dispuso la conformidad previa para ciertos accesos al mercado de cambios en el caso de quienes no tengan la totalidad de sus tenencias de moneda extranjera depositadas en cuentas en entidades financieras en el país y posean activos externos líquidos disponibles. Además, se dispuso que las empresas deberán solicitar conformidad previa al BCRA para acceder al mercado de cambios para el pago de obligaciones comerciales con el exterior si hubieran reducido el monto que tenían al 1 de enero de 2020, como asimismo para la cancelación de servicios de capital de endeudamientos financieros con el exterior cuando la contraparte se encuentre vinculada al deudor. Esta comunicación ha sido perfeccionada progresivamente en las semanas posteriores atendiendo a las necesidades comerciales particulares de distintos sectores productivos, a través de las Comunicaciones “A” 7042 y “A” 7052, y reordenada mediante Comunicación “A” 7068, emitida con fecha 08/07/20.

Finalmente, a través de la Comunicación “A” 7072 del BCRA del 16/7/20, se establecen recaudos especiales que los bancos deben tomar de manera previa a la efectivización de una transferencia en dólares, a los efectos de minimizar el riesgo de lavado de dinero, particularmente con respecto a las cuentas que presenten algunas de las siguientes características:

- Cuentas de destino que no hayan sido previamente asociadas por el originante de la transferencia a través de cajeros automáticos, en sede de la entidad financiera o por cualquier otro mecanismo que ella considere pertinente.

- Cuentas de destino que no registren una antigüedad mayor a 180 días desde su apertura.

- Cuentas que no hayan registrado depósitos o extracciones en los 180 días anteriores a la fecha en que sea ordenada la transferencia inmediata.

- Cuentas de destino nominadas en moneda extranjera a partir de una segunda transferencia recibida durante el mes calendario, las entidades receptoras deberán diferir la acreditación hasta eliminar cualquier sospecha de incumplimiento normativo en lo que refiere a la compra de moneda extranjera por parte de personas humanas residentes para la formación de activos externos. Para ello, podrán requerir al cliente receptor que justifique el motivo de la transferencia.

Para más información sobre los alcances e impacto de la Comunicación «A» 7072 en los bancos, recomendamos leer nuestra nota Preguntas frecuentes sobre nuevos requisitos para recibir transferencias en dólares.

infodolar