Por Jorge Herrera

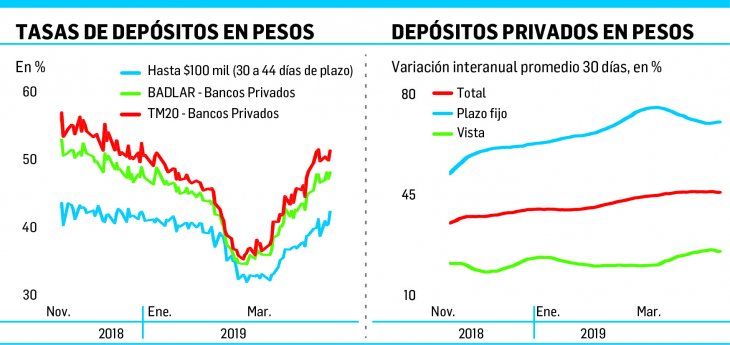

Tras el error de febrero y el volantazo de marzo, las tasas de interés del mercado financiero se fueron acomodando a las nuevas tasas de referencia del BCRA. Vale recordar que el ente monetario, presionado o inducido, convalidó el descenso de la tasa de referencia a lo largo de enero y sobre todo en febrero cuando tocó piso en 43,9% anual, ante la creencia de la desaceleración inflacionaria. Pero luego la realidad impuso reestablecer tasas del 50% para luego ceder nuevamente a niveles del 68%.

La inflación lejos de ceder sigue escalando. Los pronósticos de marzo (mañana se conocerá el dato oficial) y abril no son para nada halagüeños. La tasa de referencia parece haberse estacionado en torno al 67% anual. En este contexto los rendimientos ofrecidos a los ahorristas de plazo fijo en pesos no ajustables parecen haberse estabilizado.

Cabe señalar que, tras el último giro copernicano sobre la tenencia de Leliq de los bancos, se esperaba que las elevadas tasas de referencia se fueran trasladando hacia las tasas pasivas de los plazos fijos en pesos. Algo de ello ocurrió en la segunda quincena de marzo y continuó en los primeros días de abril. En promedio, en los últimos treinta días las tasas de plazo fijo treparon entre 600 y 800 puntos porcentuales (6% y 8%). Todavía el spread entre la tasa de referencia y las pasivas sigue siendo elevado en torno a los 2.000 puntos porcentuales (20%). Este año el menor spread se dio por debajo del 10% a mediados de febrero pasado. De ahí que los deseos oficiales apuntaban a que los bancos salieran a replicar tasas pasivas similares de ese entonces, lo que implicaba tasas promedio de más del 50% anual.

Sin embargo, la realidad muestra otra cosa. Por ejemplo, en los últimos treinta días la tasa de un plazo fijo en pesos para una persona física de hasta $100.000 pasó del 35% al 43% anual. Mientras que para una colocación de entre $100.000 y $500.000 se ajustó del 36,5% al 43,8% y para montos más grandes, de $500.000 a $1 millón de 37,2% al 44,6% y para depósitos de más de $1 millón del 38,9% al 46,4%. O sea, ninguna se acerca remotamente al 50% anual. Solo en el caso de las colocaciones de empresas, es decir, de personas jurídicas las tasas pactadas se acercan e incluso superan levemente el 50% anual (50,9%).

De modo que en los últimos treinta días, ajuste mediante en la tasa de referencia y en la normativa de las Leliq (el tope que pueden tener los bancos pasó del 65% al 100% de sus depósitos y la tasa se garantiza en el 62,5% en abril), los rendimientos pactados con los ahorristas, no empresas, para los plazos fijos en pesos de entre 30 a 60 días (a plazos más largos las tasas descienden) experimentaron aumentos de hasta 800 puntos porcentuales quedando lejos del 50%.

Por el momento nada parece indicar que los bancos saldrán a combatir más agresivamente por los plazos fijos. Las tasas ofrecidas en la actualidad se mantendrían en el corto plazo. Además, por lo visto hasta ahora, la estrategia no ha surtido tanto efecto en términos de seducir a los ahorristas a volcarse más a los plazos fijos. Habrá que ver cómo evoluciona el mercado cambiario ahora con las subastas diarias de dólares del Tesoro y la andanada de divisas de los agroexportadores. En el medio hay todavía datos de inflación inquietantes. Si los ahorristas confían en que el BCRA logra estabilizar el dólar algo podrían mejorar las colocaciones a plazo fijo. Pero no puede soslayarse que sigue el imperio del “crecimiento cero” de la base monetaria, materia prima, para el dinero secundario.

ambito